Antes que nada quiero pedir disculpas por haber tenido el blog desatendido durante la mayor parte del mes de diciembre. Causas de fuerza mayor me han obligado a dar prioridad a otras necesidades que requerían de mi atención. Espero que no pensaras que me había cansado de contarte mis inquietudes y desvaríos en el mundillo de las finanzas personales.

Para volver a la actividad del blog, qué mejor que repasar el comportamiento de las carteras en el pasado año 2012:

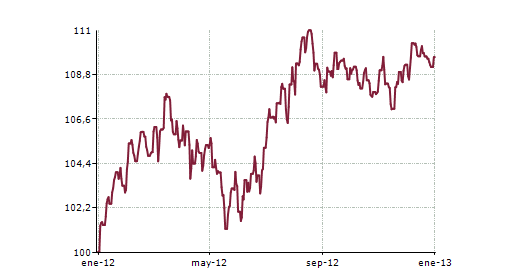

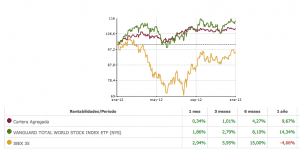

La cartera boglehead ha continuado su marcha firme hacia la multiplicación del capital generando una rentabilidad en el año del 9,67%.

Teniendo en cuenta que la rentabilidad global de la renta variable ha sido del 14% y la del Ibex del -4,5%, la cartera ha cumplido con creces sus objetivos de crecimiento adecuado a mi edad y perfil de riesgo, gracias a su diversificación geográfica y la presencia de bonos euro de corto plazo.

La volatilidad ha sido del 10,3%, muy por debajo del 25% que suele rondar a la renta variable diversificada. Así que puedo pensar que la gestión pasiva de mi portafolio está generando los frutos esperados.

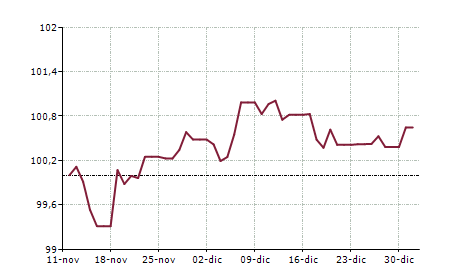

Y en cuanto a la recientemente creada cartera permanente, con poco más de mes y medio de vida correspondiente a 2012, la rentabilidad alcanzada ha sido del 0,64%, que para tratarse de una rentabilidad a 48 días no está nada mal.

El oro y los bonos alemanes han sido los peores parados, sobre todo el metal dorado, aunque las acciones han tirado lo suficiente del carro como para que el patrimonio de la cartera no se resienta. El rendimiento semanal de la cartera es tan simple como brillante. Cuando unos activos caen otros suben, generando una autodefensa que no puede más que generarte una mueca de satisfacción.

Si hubiese invertido en la misma cartera hace 3 años, la rentabilidad anualizada habría sido del 6,54%, con una volatilidad media del 6,77%. Unos números muy atractivos casi imposibles de conseguir con portafolios tradicionales, y mucho menos de gestión activa.

Así pues, ambas estrategias están respondiendo a mis objetivos iniciales, gestionando de forma pasiva mis ahorros, con costes muy bajos y con una diversificación a prueba de bombas. Y ahora cuéntanos tú, ¿qué tal ha ido tu cartera en 2012? ¿Tienes pensado cambiar de estrategia? ¿Qué activos son los que mayor rendimiento te han ofrecido? ¿Y los peores?

¡Feliz año 2013!

@Ahomer

El original era con monos con los ojos tapados tirando dartos 🙂

Salio del libro «Random walk in wall street» y se «provo» en el «wall street journal».

Los «monos» ganaron. La razon es que elijiendo empresas al azar se sobrepondera las empresas de pequeña capitalización que a la larga (y curiosamente durante ese período) funcionarion mejor que las grandes (según el model de Fama y French).

Esto es así porqué hay menos empresas grandes que pequeñas y normalmente se invierte ponderado por capitalización (se invierte más en las grandes).

@Triqui, puedes echarle un vistazo a los ETFs de Credit Suisse. Tienen tres de deuda pública euro, réplica física, reinversión de cupones, indexados, TER 0,23%. El de más largo vencimiento tiene muy poco volumen pero los otros dos creo que tienen un volumen aceptable; además en el peor de los casos están los creadores de mercado dando contrapartida todo el rato. Me parece que en la bolsa suiza (cotizan en euros) tienen algo más de volumen que en el Xetra.

Saludos

El BNY Mellon con TER de 0,63% es la clase C. La A es más cara. Muy buen fondo, lo tengo en cartera.

Mi cartera de fondos (activos casi todos) ha rentado aproximadamente un 14% con una volatilidad del 7%. Casi todo ha subido, las estrellas el Robeco Euro HY, un 23,4% con una volatilidad inferior a 10, el Invesco Global High Income (subió el 18,3%), el Franklin European Growth (24,2%), Aberdeen Global Emerging Markets (22,4%)… incluso el PIMCO Investment Grade Corp Bond ha rentado un 12,2% con una volatilidad del 4%.

El premio gordo no obstante es para el Templeton Asian Small Cos, un 33,7% de subida en 2012.

Mal ha ido el Patrimonie (aunque en positivo) y las Commodities.

Saludos.

@ Rontxi, Si tienes el BNY Mellon clase C ¿podrías indicarme con qué broker? Gracias

@ Aitor, gracias por el apunte

@ Triqui, en Renta 4.

Hola antonio, primeramente enhorabuena por tu blog. Tengo dudas a la hora

de adquirir participaciones del fondo de inversión Amundi Funds Index Equity

europe ya que gran parte de sus activos se encuentran en el reino unido.Éstos

están anunciando su posible salida de la UE y no se como podría afectar

al fondo. Piensas que mantrendrán sus inversiones en Reino Unido o saldrán

de él ya queel fondo replica al índice MSCI europa. ¿ Que me aconsejas?.

Gracias

@pdmc, pues no sé en qué puede afectar, ya que UK, aunque pertenezca a la UE no usa el euro como moneda. Si no buscas diversificación geográfica y riesgo divisa no te vale.

Gracias a ti.

Gracias Antonio, se me ha quedado claro que no va a condicionar la

posible salida del Reino Unido al fondo mas allá que del valor de la divisa que pueda fluctuar tal como hace ahora. Tambien me gustaría preguntarte

cual es el fondo monetario que posees en tu cartera permanente. He encontrado

uno que parece interesante: BANKINTER AHORRO ACTIVOS EURO. Tiene un ter 0,60.

¿Que te parece?

@pdmc, de nada, gracias a ti.

En cuanto a los activos de mi cartera permanente, prefiero no comentar los detalles exactos. Te puedo decir que tengo alguno que sólo tiene bonos alemanes con menos de 1 año de duración. El fondo de Bankinter ahorro no lo conozco.

En cuanto al fondo de Pictet, es una opción genial para aquellos que no tengan acceso en sus entidades a los fondos de Amundi. Tendrás la misma comisión de custodia lo contrates donde lo contrates.

Por cierto he visto que en bankinter comercializan el fondo Pictet-Europe Index-R EUR, con suscripcion inicial de 1000euros y las restantes aportaciones

desde 100 euro. ¿Podría ser una buena alternativa al de amundi index europe?.

¿ EL TER debe ser el mismo en todas las entidades donde se comercialice? Si

no tengo mal entendido las comisiones las establece la gestora. Muchas

gracias nuevamente por tu atención.

Hola Antonio, perdona si hago mucho hincapié en el tema pero la verdad que al

carecer de unos conocimientos adecuados asobre la materia me hace ser

escéptico con la renta variable. El caso es que estoy decidido por la

indexación y el fondo que te propuese, el index europe de pictet, no me termina

de convencer, no por su diversificación, que muy buena, sino por los riesgos

de que UK salga de europa. Mi pregunta es, ¿ Si UK sale de la UE en qué afectaría

al fondo ( replica al indice MSCI Europe)? ¿ Desaparecería este índice al salir UK?

Y por último y ante el riesgo de salida de Reino Unido, el Euroland de pictet

no sería mejor opción?

Nuevamente muchas gracias por tu atención. Quizás me estoy siendo un poco pesado con el tema, pero la verdad que quizás me puedan las ganas de aprender de gente como tú.