Invertir es simple, sobre todo si consigues seguir un par de principios básicos: Reducir el riesgo diversificando tus inversiones y maximizar los retornos minimizando los costes. En palabras de John Bogle:

«La simplicidad es la llave maestra del éxito en la inversión»

DIVERSIFICAR PARA REDUCIR EL RIESGO DE GRANDES PÉRDIDAS

La diversificación elimina el riesgo de una pérdida total y disminuye el riesgo de grandes bajadas patrimoniales. Incluyendo en cartera diferentes tipos de activos con diferentes tipos de riesgos, ésta se vuelve menos volátil que si pusieras todo tu dinero en un solo tipo de activo financiero. Las inversiones en una cartera bien diversificada no se suelen mover en la misma dirección al mismo tiempo, o al menos, con la misma intensidad.

Riesgo específico y riesgo sistemático.

El riego específico es aquel que proviene de las fluctuaciones en el precio de un determinado activo, mientras que el riesgo sistemático es la fluctuación en el precio de una determinada clase de activos. Cuantas más acciones tengas en cartera, menor el riesgo específico, desplazando la atención al riesgo sistemático.

La solución más sencilla para diversificar y eliminar el riesgo específico de las acciones es invertir en cuantas más acciones puedas, dando la mayor diversificación los fondos indexados que contengan la totalidad de las acciones de un mercado.

Diversificación en clases de activos.

Invertir en todas las acciones de un mismo mercado no te protege del riesgo sistemático. Para conseguirlo, deberás invertir en diferentes clases de activos, incluyendo distintos tipos de clases de acciones y bonos. Teniendo parte de tu cartera en clases con potenciales retornos en ciertas circunstancias y en otras más estables en el mismo periodo, te ayudará a proteger tu patrimonio de las bajadas producidas por un hecho relevante singular.

Clases de activos en cartera.

Ya hemos visto que la diversificación reduce el riesgo, y también podría significar mayores retornos futuros por eliminar la posibilidad de cometer errores puntuales que entorpecieran el buen funcionamiento de la cartera a largo plazo. Aquí tienes las principales clases en las que puedes dividir tu cartera:

Acciones:

– Por regiones: Europa, USA, Emergentes, Pacífico,…

– Por tamaño: Gran capitalización, medias, pequeñas,…

– Por estilo: Growth, value, blend.

Bonos:

– Por tipo: Gobiernos, Corporativos,…

– Por vencimiento: Corto plazo, medio plazo, largo plazo,…

– Por calidad: Grado de inversión, high yield,…

Cash:

– Cuentas remuneradas

– Depósitos

– Mercado monetario

Manteniendo una variedad de clases de activos que se comporten de forma distinta en cada clima económico, te protegerás de las caídas singulares de cada una de ellas. Con todo ello, mi conclusión vendría a ser esta:

Una cartera bien diversificada debería eliminar el riesgo específico y rebajar el riesgo sistemático tanto como lo requiera tu nivel de aversión a la volatilidad.

Modern Portfolio Theory.

La Teoría Moderna de Carteras es aquella que te ayuda a construir un portafolio diversificado con un riesgo aceptable adecuado a tu situación personal. Grandes retornos no son posibles sin tomar ciertos riesgos, pero es posible construir carteras que maximicen la rentabilidad esperada para un particular nivel de riesgo. Esa cartera óptima se construye gracias a la Frontera Eficiente.

Existe un portafolio que historicamente ha tenido el menor riesgo posible. Y también existe un portafolio que ha tenido los mayores retornos posibles. Pero gracias a la Frontera Eficiente podemos comprobar que para cada nivel de riesgo tenemos un asset allocation que ha provocado los mayores beneficios históricos. Eso sí, si eres capaz de construir las carteras de las futuras Fronteras Eficientes, serás premio Nobel o gestor de éxito con fondos 5 estrellas.

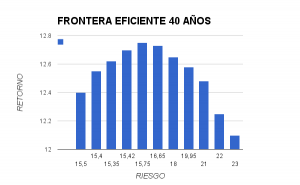

En el gráfico adjunto de la Frontera Eficiente de la inversión en renta variable USA y Ex-USA en los últimos 40 años, se pueden comprobar varias cosas (la columna de la izquierda corresponde a una inversión 100% USA y cada columna a la derecha suma un 10% de acciones Ex-USA en detrimento de acciones USA):

– La cartera más volátil fue la compuesta en un 100% por RV Ex-USA

– La cartera más volátil fue la compuesta en un 100% por RV Ex-USA

– La cartera menos volátil fue la compuesta por un 80% USA – 20% Ex-USA

– La cartera más rentable fue la compuesta por 60% USA – 40% Ex-USA

– Si un inversor americano hubiera querido obtener el máximo rendimiento sin superar el riesgo de la RV USA, hubiera tenido que optar por una combinación de 70% USA – 30% Ex – USA

La Teoría Moderna de Carteras expone que los portafolios en la Frontera Eficiente son los mejores porque ofrecen los mayores retornos para cualquier nivel de riesgo y el menor riesgo para cualquier nivel de retorno dado.

Con esto terminamos con la primera entrega de esta guía sobre los principios básicos de inversión. En la próxima entrada seguiremos con otro concepto de vital importancia: el rebalance.

@Lluís coincido con Antonio siempre exitirán los avariciosos irracionales. John Maynard Keynes en su clásica obra Teoría general del empleo, el interés y el dinero,declaraba que “aunque la mayor parte de las actividades económicas suelen tener motivaciones racionales, también existen muchas otras actividades que están gobernadas por espíritus animales, ya que los estímulos que mueven a las personas no son siempre económicos ni su comportamiento es racional cuando persiguen este tipo de intereses.

@Juan y @Antonio, creo que en la web de Pictet coinciden las comisiones con la información de Renta4, supongo que el TER será menor a la comisión de gestión por el uso de técnicas como alquiler de acciones o similares (no he leído la documentación completa, pero tanto en las fichas como en el listado en la mayoría de fondos indexados de Pictet el TER es inferior a la comisión de gestión)

@Álvaro, pues sí que es verdad. Siento el error y tengo que corregir. El banco que suele equivocar esta información es SelfBank, no Renta4, y en este caso el que se equivocó fui yo. 🙂

Efectivamente la info oficial de Pictet confirma las comisiones dichas:

http://www.pictetfunds.com/nrt_es/browse.fund?_eventId=show-detail&navId=NAV_ID_DETAIL_OVERVIEW&fundId=LU0130731713&fundName=Pictet-Europe%20Index-R%20EUR&execution=e2s2

En todo caso, recomiendo a @Juan remitirse siempre a la gestora oficial para conocer estos datos.

Un saludo y gracias a @Álvaro por la aclaración.

@Antonio

Gracias por la recomendación

Desde luego, si queremos que haya en España una verdadera cultura popular financiera, va a haber que ponerse las pilas para poner un poco de claridad en medio de esta oscura jungla tropical

Y subrayo que tu entrada de hoy empezaba con «Invertir es simple» je-je

Pues aquí:

(tresuvesdoblespunto) morningstar.es/es/snapshot/snapshot.aspx?id=F0GBR04BD9

pone que el Pictet-Europe index tiene el 99,60% de activos en acciones (no en derivados)

Luego si el TER es de 0,42% solamente, ya no hay tanta diferencia con el de Amundi (0,35%). Ambos son indexados pasivos. Se puede utilizar para diversificar gestora de fondos y no poner todo en Amundi ¿no?

Lo que está claro es que el tema de réplica física-derivados es uno de los puntos oscuros de los fondos y etf en Europa: todos lo dejan, en teoría, «en el aire».

Pues si puedes optar a la clase P el TER es casi la mitad (0.22%)

Entonces al final en que comision hay que fijarse finalmente la del TER o la de Gestión??

@Crazybone, en el TER.

En realidad hay que mirar bien TODAS las condiciones, en la web del comercializador, en la ficha del fondo y en la web del fondo. A veces se descubren comisiones «ocultas», como en el caso de los fondos Pictet en los que las clases P tienen un TER más bajo que las R pero en cambio cobran un «Spread de suscripción y de reembolso» (0.35% y 0.16% en el Europe Index) que no aparece indicado en la clase R:

Ver «Información transaccional» en «Información de carácter general»:

http://www.pictetfunds.com/nns_es/browse.fund?navId=NAV_ID_DETAIL_GENERAL&fundId=LU0130731390&fundName=Pictet-Europe%20Index-P%20EUR&_eventId=show-detail&execution=e2s11

http://www.pictetfunds.com/nns_es/browse.fund?navId=NAV_ID_DETAIL_GENERAL&fundId=LU0130731713&fundName=Pictet-Europe%20Index-R%20EUR&_eventId=show-detail&execution=e2s9