Hace un par de días, la cuenta de Twitter de Vanguard FA envió el siguiente mensaje:

To reduce the impact of taxes, maximize use of tax-advantaged accounts, locate assets carefully, and practice tax-efficient trading.

Para poder beneficiarse de las ventajas fiscales de las que disponemos, no sólo debemos centrarnos en minimizar los costes fiscales, sino que también sería beneficioso un trabajo de búsqueda de aquellos productos o estrategias que maximicen las ganancias fiscales, como los planes de pensiones.

Pero en España no disponemos de las cuentas de retiro que tienen los americanos, en las que pueden incluir casi cualquier tipo de activo. Nosotros tenemos que optar por los Fondos de Pensiones si queremos beneficiarnos de las ventajas fiscales de la inversión para la jubilación.

Con la subida del IRPF aplicada a nuestras nóminas, los Planes de Pensiones pasarán a devolver un mayor porcentaje de lo invertido en ellos, haciendo cada vez más beneficioso dedicar parte de la inversión a este tipo de productos.

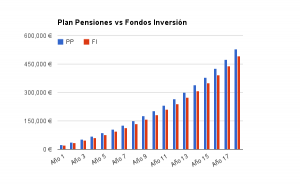

Quiero mostrarte una comparativa entre dos supuestos prácticos de inversion:

– En el primer caso invertiremos 10000€ iniciales en el fondo de inversion indexado a la renta variable americana más barato del Mercado, añadiendo anualmente otros 10000€ más al mismo producto. La rentabilidad supuesta anual será del 10% menos las comisiones del 0,35%. Un 9,65% de rentabilidad anual.

– En el segundo caso invertiremos esos mismos 10000€ en el Plan de Pensiones indexado al S&P500 más barato del mercado. Reinvertiremos un 20% de las aportaciones a mitad de año en concepto de devolución de hacienda y aplicaremos a todo ese dinero un 10% anual menos la comisión del 1,25%. Un 8,75% de rentabilidad total anual.

Esta es la tabla tras los primeros 18 años de inversión (después del año 18 ya estaba cansado de meter datos):

Y esta es la gráfica del crecimiento del capital total para tener una imagen más visual:

Fíjate en esta diferencia. Para el caso del fondo de inversión, al finalizar el primer año tendremos la cantidad inicial, más la rentabilidad anual, más la aportación anual de final de año. Pero en el caso del plan de pensiones, al finalizar el primer año tendremos la aportación inicial, más la rentabilidad anual, más la aportación anual de final de año, más la devolución de hacienda a mitad de año, más la rentabilidad a 6 meses de la devolución reinvertida.

Parece ser que el beneficio de usar productos fiscalmente eficientes es claro. Los planes de pensiones ayudan a multiplicar el capital invertido gracias al tratamiento fiscal de estos productos. Para que la ayuda sea eficaz debemos elegir planes baratos (dentro de lo que se puede pedir dentro de la gama de planes) e indexados, para así evitar una gestión desastrosa, como suele ser el caso de los fondos de pensiones.

Por lo tanto, ¿deberías invertir en planes de pensiones?

La respuesta correcta en mi opinión es depende.

Ventajas de los planes de pensiones:

– Tratamiento fiscal. Hacienda te devolverá el porcentaje de IRPF que te corresponda de todo lo invertido hasta 10000€.

– El interés compuesto no sólo es aplicable al beneficio del plan, sino que también es aplicable a las cantidades devueltas si somos lo suficientemente metódicos como para reinvertirlas en nuestra cartera.

Desventajas de los planes de pensiones:

– Iliquidez. No podrás disponer del dinero invertido excepto causas de fuerza mayor.

– Precio. Suelen ser mucho más caros que los fondos o ETFs.

– Gestión. Muy pocos son de gestión pasiva, y los de gestión activa suelen tener rendimientos indecentes.

– Tratamiento fiscal al cobrar el plan. Cuando comiences a cobrar el plan, el dinero ingresado desde él formará parte de tus rendimientos del trabajo, por lo que aumentarán tu base de IRPF. Esto te perjudicará, por lo que deberás estudiar cuánto sacar cada año de lo acumulado en el plan, de modo que te perjudique lo menos posible.

Por lo tanto, teniendo en cuenta la tabla y el gráfico que te he adjuntado más arriba, y estudiando cuidadosamente las ventajas y desventajas de los planes, te corresponde a ti, por tu propia situación personal, determinar qué parte de tus ahorros destinarías a este tipo de productos. Sirva este pequeño esquema como guía sucinta:

1. Cuanto mayor sea el IRPF que se te aplica, más beneficioso será invertir dinero en un plan de pensiones.

2. Cuanto mayor sea tu capital líquido del que puedas disponer, menor el riesgo de invertir en un activo ilíquido como es el plan de pensiones. Si no dispones de ahorro y portafolio líquido (fondos, ETFs, acciones, bonos,…) suficiente como para sentirte tranquilo, no deberías comenzar por invertir en productos que no te permitan recuperar el dinero, como es el caso de los planes.

3. Cuantas más posibilidades de contratar un plan barato e indexado, menor la penalización en los costes. Si quieres ser fiel a tu banco habitual y no dispone de planes baratos e indexados, el beneficio fiscal del plan se diluye demasiado.

En mi caso particular, desde hace ya bastantes años, realizo (la señora que manda en mi casa también) una pequeña aportación mensual al Plan Naranja 2040, que va modificando su asset allocation dinámico de renta variable y renta fija según se va acercando el año objetivo. Granito a granito se ha ido haciendo una pequeña montaña. Es sencillo, cómodo, relativamente barato e indexado, y permite que hacienda me devuelva un 20% de las aportaciones anuales.

Es un activo que se encuentra desplazado de mi cartera boglehead, pero estoy estudiando la manera de incluirlo dentro de mi proyecto de Cartera Permanente, adjudicando los porcentajes de cada tipo de activo del plan como parte de cada asset de la futura cartera, y así aprovechar para poder valorarlos dentro de mi tabla patrimonial. Ya veremos como lo hago, de momento espero haberte aclarado un poco el tema de los planes de pensiones, normalmente mal valorados por blogueros y foreros por el hecho de determinar a la ligera su validez o no como producto adecuado para un inversor a quien desconocen.

Como siempre, eres tú, con tus circunstancias particulares, quien debe determinar su adecuación a tus finanzas personales y familiares.

Me ha entrado la hiperactividad (y sé que este hilo aunque tiene algunos adeptos no es el más concurrido, por su antigüedad). Creo que ya me he aclarado de lo de las plusvalías (es FIFO). Eso y truquillos que medio intuía pero no tenía claros vienen bastante bien explicados en este link:

http://www.invertirenbolsa.info/fiscalidad-acciones/fiscalidad-fondos-de-inversion-ejercicio-2012-declaracion-a-presentar-en-mayo-junio-de-2013.htm

Lo de los PIAS, si es como creo que por fin lo he entendido, no tiene mucho sentido y creo que está hecho para liar al ciudadano de a pie con supuestas ventajas que no lo son. Me informaré un poco más, pero creo que no superan las posibilidades, versatilidad, etc de los FI. De todos modos se siguen agradeciendo opiniones sobre esto y lo demás.

Hola, enhorabuena por el blog que acabo de descubrir (es lo que tiene la crisis de los depósitos…).

Yo también tengo el PP en ING NARANJA 2040. Mi pregunta es, visto el comportamiento erratico del plan si no sería mejor cambiarse al NARANJA RENTA FIJA EUROPEA que va pasito a pasito pero siempre subiendo.

Saludos.

jorge, porque te has decantado por EPSVs de bestinver? porque no te has decantado por bestinver ahorro? yo estoy en esa duda, gracias y saludos a todos