Hace un par de días, la cuenta de Twitter de Vanguard FA envió el siguiente mensaje:

To reduce the impact of taxes, maximize use of tax-advantaged accounts, locate assets carefully, and practice tax-efficient trading.

Para poder beneficiarse de las ventajas fiscales de las que disponemos, no sólo debemos centrarnos en minimizar los costes fiscales, sino que también sería beneficioso un trabajo de búsqueda de aquellos productos o estrategias que maximicen las ganancias fiscales, como los planes de pensiones.

Pero en España no disponemos de las cuentas de retiro que tienen los americanos, en las que pueden incluir casi cualquier tipo de activo. Nosotros tenemos que optar por los Fondos de Pensiones si queremos beneficiarnos de las ventajas fiscales de la inversión para la jubilación.

Con la subida del IRPF aplicada a nuestras nóminas, los Planes de Pensiones pasarán a devolver un mayor porcentaje de lo invertido en ellos, haciendo cada vez más beneficioso dedicar parte de la inversión a este tipo de productos.

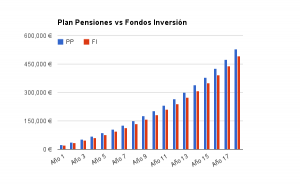

Quiero mostrarte una comparativa entre dos supuestos prácticos de inversion:

– En el primer caso invertiremos 10000€ iniciales en el fondo de inversion indexado a la renta variable americana más barato del Mercado, añadiendo anualmente otros 10000€ más al mismo producto. La rentabilidad supuesta anual será del 10% menos las comisiones del 0,35%. Un 9,65% de rentabilidad anual.

– En el segundo caso invertiremos esos mismos 10000€ en el Plan de Pensiones indexado al S&P500 más barato del mercado. Reinvertiremos un 20% de las aportaciones a mitad de año en concepto de devolución de hacienda y aplicaremos a todo ese dinero un 10% anual menos la comisión del 1,25%. Un 8,75% de rentabilidad total anual.

Esta es la tabla tras los primeros 18 años de inversión (después del año 18 ya estaba cansado de meter datos):

Y esta es la gráfica del crecimiento del capital total para tener una imagen más visual:

Fíjate en esta diferencia. Para el caso del fondo de inversión, al finalizar el primer año tendremos la cantidad inicial, más la rentabilidad anual, más la aportación anual de final de año. Pero en el caso del plan de pensiones, al finalizar el primer año tendremos la aportación inicial, más la rentabilidad anual, más la aportación anual de final de año, más la devolución de hacienda a mitad de año, más la rentabilidad a 6 meses de la devolución reinvertida.

Parece ser que el beneficio de usar productos fiscalmente eficientes es claro. Los planes de pensiones ayudan a multiplicar el capital invertido gracias al tratamiento fiscal de estos productos. Para que la ayuda sea eficaz debemos elegir planes baratos (dentro de lo que se puede pedir dentro de la gama de planes) e indexados, para así evitar una gestión desastrosa, como suele ser el caso de los fondos de pensiones.

Por lo tanto, ¿deberías invertir en planes de pensiones?

La respuesta correcta en mi opinión es depende.

Ventajas de los planes de pensiones:

– Tratamiento fiscal. Hacienda te devolverá el porcentaje de IRPF que te corresponda de todo lo invertido hasta 10000€.

– El interés compuesto no sólo es aplicable al beneficio del plan, sino que también es aplicable a las cantidades devueltas si somos lo suficientemente metódicos como para reinvertirlas en nuestra cartera.

Desventajas de los planes de pensiones:

– Iliquidez. No podrás disponer del dinero invertido excepto causas de fuerza mayor.

– Precio. Suelen ser mucho más caros que los fondos o ETFs.

– Gestión. Muy pocos son de gestión pasiva, y los de gestión activa suelen tener rendimientos indecentes.

– Tratamiento fiscal al cobrar el plan. Cuando comiences a cobrar el plan, el dinero ingresado desde él formará parte de tus rendimientos del trabajo, por lo que aumentarán tu base de IRPF. Esto te perjudicará, por lo que deberás estudiar cuánto sacar cada año de lo acumulado en el plan, de modo que te perjudique lo menos posible.

Por lo tanto, teniendo en cuenta la tabla y el gráfico que te he adjuntado más arriba, y estudiando cuidadosamente las ventajas y desventajas de los planes, te corresponde a ti, por tu propia situación personal, determinar qué parte de tus ahorros destinarías a este tipo de productos. Sirva este pequeño esquema como guía sucinta:

1. Cuanto mayor sea el IRPF que se te aplica, más beneficioso será invertir dinero en un plan de pensiones.

2. Cuanto mayor sea tu capital líquido del que puedas disponer, menor el riesgo de invertir en un activo ilíquido como es el plan de pensiones. Si no dispones de ahorro y portafolio líquido (fondos, ETFs, acciones, bonos,…) suficiente como para sentirte tranquilo, no deberías comenzar por invertir en productos que no te permitan recuperar el dinero, como es el caso de los planes.

3. Cuantas más posibilidades de contratar un plan barato e indexado, menor la penalización en los costes. Si quieres ser fiel a tu banco habitual y no dispone de planes baratos e indexados, el beneficio fiscal del plan se diluye demasiado.

En mi caso particular, desde hace ya bastantes años, realizo (la señora que manda en mi casa también) una pequeña aportación mensual al Plan Naranja 2040, que va modificando su asset allocation dinámico de renta variable y renta fija según se va acercando el año objetivo. Granito a granito se ha ido haciendo una pequeña montaña. Es sencillo, cómodo, relativamente barato e indexado, y permite que hacienda me devuelva un 20% de las aportaciones anuales.

Es un activo que se encuentra desplazado de mi cartera boglehead, pero estoy estudiando la manera de incluirlo dentro de mi proyecto de Cartera Permanente, adjudicando los porcentajes de cada tipo de activo del plan como parte de cada asset de la futura cartera, y así aprovechar para poder valorarlos dentro de mi tabla patrimonial. Ya veremos como lo hago, de momento espero haberte aclarado un poco el tema de los planes de pensiones, normalmente mal valorados por blogueros y foreros por el hecho de determinar a la ligera su validez o no como producto adecuado para un inversor a quien desconocen.

Como siempre, eres tú, con tus circunstancias particulares, quien debe determinar su adecuación a tus finanzas personales y familiares.

@igor76, muchas gracias por tus útiles respuestas y por el plan que comentas. Aunque la ratio coste/rentabilidad es favorable si pensamos en él como renta fija lo cierto es que la política de inversión es demasiado libre como para poder considerarlo como tal…

Aún tengo unos meses para pensármelo pero aparte del de ING del SP500 y alguno de renta fija que se comentó en este hilo que no me acabó de convencer otra opción es pasarme al «lado oscuro» con Bestinver para este concepto en concreto. Vistas las alternativas y teniendo que recurrir a gestión activa, supongo que me siento mejor recurriendo a «los mejores» y a su track record (con todas las limitaciones que ya sabemos). Aparte estaría cómo integrar este capítulo en mi cartera Bogle, ya que la parte que invierten en RV (para el Bestinver Ahorro FP http://www.bestinver.es/pdf/fondos/Ahorro.pdf) ha sido bastante variable, aunque parece que en los últimos años ha quedado en 75/25, que me gusta. También podría dejar el plan fuera de la cartera Bogle.

Por último, aunque sé que es un riesgo pensar en estos términos porque puede pasar justo lo contrario, fantaseo con la esperanza de que a medio largo plazo conforme el país se modernice (?) y la gente se ve obligada a organizar su ahorro para la jubilación dispondremos de una mejor y más variada oferta a la que pasarnos…

Veremos que dijo un ciego.

@JLuis,

Yo tengo la cartera Boglehead por un lado y el plan de pensiones por otro. Son productos diferentes en cuanto a fiscalidad (de momento) y los tengo independizados. Para el plan de pensiones me he decantado por lo poco potable que hay: Bestinver. Un saludo

@igor76,

Pues sí, es posible que sea la opción menos mala (no por el pasado que es excelente si no por los gastos y lo incierto del futuro). Un saludo.

Yo creo que los planes de pensiones de RF no son mala opción. La diferencia de costes no es tan grande comparada con sus homólogos en fondos de inversión, aunque es cierto que la penalización relativa es mayor por esperarse de ellos una rentabilidad más baja que los de RV.

También es verdad que no los hay indexados, pero en fondos tampoco es que estén mucho mejor (como indexados, ahora sólo me viene a la cabeza el amundi). A mí me pasa como a @JLuis, pienso que se puede entrar en algún producto de este tipo, pero estando atentos a que aparezcan mejores opciones. Mientras tanto, reinvertir la bonificación fiscal en productos más eficientes.

Y en cuanto a separarlos o no de la cartera Boglehead, supongo que depende gustos, pero yo creo que tampoco es mala idea integrarlos conjuntamente. A fin de cuentas, el plan de pensiones representa un asset de la cartera y me parece adecuado que esté sujeto a rebalanceos y demás.

Quizás, más que aislarlo de la cartera, podemos destinar una parte de la cartera total (como hace Antonio con la cartera permanente) al objetivo de la jubilación. No creo que se incrementen mucho los costes y sí que se gana claridad y sencillez (para mi gusto, claro).

Esta entrada es de mis favoritas, periódicamente le echo un vistazo por si hay algo nuevo. 😉

Un saludo.

Hola a todos.

Dado el riesgo que hay en la actualidad en la zona euro..¿No sería mejor olvidarse de las aportaciones a PP hasta que no quedara resuelta esta crisis ?

Entiendo que la inversión en PP se hace en euros y ante una posible ruptura del euro -se escucha que no es probable pero si posible- las aportaciones al PP, sus desgravaciones y rentabilidades quedarían muy devaluadas respecto a las que se hicieran a un fondo en otra moneda.

De todas formas, lo digo desde el poco conocimiento que tengo de todo esto…

@devuntu, también es una de mis entradas favoritas, y tan importante… En mi caso es muy probable que haga mi primera aportación a un PP (casi seguro el de Bestinver) antes de que acabe este año. Aunque las comisiones son un freno para los de renta fija, en el fondo lo que me echa más para atrás es el hecho de que la gestión sea activa (y aparentemente no muy buena ni predecible, con políticas de inversión que dan demasiada libertad, «de la mala», a los gestores). Mi PP estará separado de mi cartera Bogle, más que nada porque no veo una forma fácil ni precisa de integrarlo. Poca capacidad de elección, gestión activa, poca predecibilidad de activos que forman el PP y la distribución geográfica, etc. Ten también en cuenta que desde el momento en que no puedes vender el PP el rebalanceo se hace más difícil o incluso imposible. Me conformaré con intentar tener en cuenta qué tengo en un lado y en otro a la hora de estimar el riesgo que asumo vs el que quiero, aunque sea cualitativamente y a grosso modo.

@Paco, de lo que hablas es en cierto modo gestión activa. Aunque pueda haber más o menos miedos al respecto no puedes predecir qué pasará con el euro u otras cosas. En cualquier caso yo veo más práctico intentar protegerse en la medida de lo posible ante distintos escenarios y saber qué se ganaria o perdería en ellos. Para mí es un poco como el que postpone ciertas cosas (p.ej., tener hijos) por la crisis. Lo entiendo en determinadas circunstancias pero la crisis puede durar mucho o incluso empeorar e ir a algo peor. Sin embargo, teniendo en cuenta ciertos límites, algunas cosas no pueden postponerse indefinidamente.

@JLuis

Yo creo que sí que es posible incluir PP en la cartera Boglehead. En un principio, el rebalanceo puede cubrirse con las nuevas aportaciones. En el momento en que esto no sea posible, habrá que recurrir a FI y PP auxiliares que salven el obstáculo de la falta de liquidez de los PP (aunque éstos no se puedan vender, sí se pueden traspasar). Por tanto, mediante traspaso de PP se pueden realizar los rebalanceos.

El principal inconveniente es la falta de liquidez, pero los rebalanceos no son un problema a priori.

@devuntu

No había visto este comentario. Veo lo que dices, pero sigue pareciéndome que un PP carece de la agilidad necesaria para una cartera puramente Bogleheads. En cualquier caso y como dije más arriba sí creo que sabiendo lo que tienes en uno y otro lado puedes hacerte una idea del riesgo que corres y el tipo de cartera que tienes en global (con la Bogleheads, el plan y el resto de activos).

En otro orden de cosas, como dije ha llegado el momento de comenzar mis aportaciones. Después de darle algunas vueltas y hacer cálculos, a pesar de las enormes limitaciones de los PP en España, en mi circunstancia personal es la mejor opción (o la menos mala). El elegido será el Bestinver Ahorro F.P., el históricamente mejor FP comercializado en España, con sus limitaciones (gestión activa y todo lo demás inherente a un FP) pero con excelente track record, reputado equipo gestor y composición de cartera que cuadra con mis intenciones (en proporción RV/RF).

Este año simplemente he acumulado en la última parte del mismo la cantidad que quería invertir en el PP y la he puesto en una cuenta renumerada. En las próximas semanas meteré el dinero en el FP. Sin embargo, dándole vueltas, creo que en adelante puedo hacerlo de manera más eficiente y quería saber vuestras opiniones. Una opción que he pensado es, en vez de hacer aportaciones más o menos periódicas al PP a lo largo del año, ir metiendo todo el dinero destinado a inversión en la cartera Bogle (en mi caso, cada uno según lo que tenga). Luego, a final de año, sacaría el dinero para meterlo en el PP. Creo que podría evitar el pago de impuestos vendiendo los fondos que estuvieran en pérdidas (para obtener el dinero a aportar al FP), y luego rebalancearía con traspasos entre los fondos. Con esto tendría ese dinero «disponible» hasta final de año antes de bloquearlo en el FP y ganaría la rentabilidad esperada de la cartera Bogle (manteniendo el espíritu pasivo de la inversión al menos en ese periodo) mientras llega el momento de pasarlo al FP.

Se agradecen opiniones en general al respecto y, específicamente, sobre la duda que tengo de cómo se contabilizan las ganancias y pérdidas de los fondos con relación al momento de la venta y la tributación por plusvalías. No tengo nada claro si las ganacias-pérdidas se calculan sobre el total de la inversión histórica en el fondo, sobre las aportaciones particulares o si es algo como last in first out (en cuanto a las participaciones del fondo). Tampoco es que la forma de reflejarlo de Selfbank me aclare demasiado.

Y, por cierto, que también estoy mirando lo de los PIAS. Si encontrara alguno que me merezca confianza (tipo de gestión, comisiones, etc) y que pudiera cumplir esa función, creo que me merecería la pena meter ahí la pasta de la cartera Bogle dedicada a renta fija, teniendo en cuenta la favorable fiscalidad al rescate de estos planes. ¿Alguien tiene información al respecto y, sobre todo, de algún buscador de PIAS o similar?

Aunque, referente a esto último de los PIAS, no me queda claro del todo la fiscalidad del rescate. Lo he mirado en varios sitios pero no es 100 % claro. Dice que tienes que mantenerlo al menos 10 años para beneficiarte del beneficio fiscal de la recuperación en forma de renta vitalicia. Vale. Luego que las plusvalías están exentas de tributación. Vale. Y luego que según la edad a que lo recuperes tienes un porcentaje de exención mayor o menor de tributación sobre la renta vitalicia percibida (que se trata como rendimiento mobiliario)… No me entero. Por qué tributo y por qué no? Si lo quiero recuperar antes de los 65 entonces sí tributo normalmente?