Después de que Renta 4 frustrara mi intención de construir una cartera permanente barata y de calidad con fondos de inversión, he tenido que modificar la estrategia del diseño de la cartera, construyendo una cartera permanente más sencilla y barata, aunque con ETFs comercializados por el broker de ING Direct.

Después de que Renta 4 frustrara mi intención de construir una cartera permanente barata y de calidad con fondos de inversión, he tenido que modificar la estrategia del diseño de la cartera, construyendo una cartera permanente más sencilla y barata, aunque con ETFs comercializados por el broker de ING Direct.

De hecho, mi nueva e ilusionante cartera permanente está ya funcionando y trabajando duro para mí, aunque en este momento su tamaño es de sólo el 9,68% de mi portafolio total. Esta es la división exacta actual de mi cartera total:

– Cartera Boglehead: 73,59%

– Cartera Jubilación: 12,30%

– Cartera Permanente: 9,68%

– Ahorro Liquidez: 4,42%

El diseño de mi nueva cartera permanente.

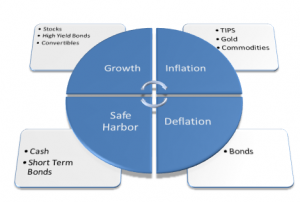

La configuración no puede ser más sencilla, evitando en lo posible cualquier tipo de comisión que pudiera lastrar el buen funcionamiento de los índices de mercado elegidos. Es una variante de la estrategia 4×25% de Harry Browne que a algún bloguero o forero americano me pareció que la llamó Lemonade Permanent Portfolio.

Simplemente se trata de unir la parte de cash y la parte de bonos de largo plazo y construir un asset del 50% de la cartera con bonos de vencimiento intermedio. Si la cartera permanente va a ser tu única cartera, esta solución la veo menos interesante, ya que la parte de cash jugaría un papel fundamental de estabilidad financiera. Si te pasa como a mí, que posees cash y bonos de corto plazo en otras carteras, esta estrategia se me antoja perfectamente válida.

Como te noto impaciente, vamos al tema que nos ocupa:

– 50% Bonos. El producto seleccionado para representar la clase de activos que defenderán la cartera en periodos de depresión o deflación es el LYXOR ETF EUROMTS AAA GOVERMENT BONDS. Replica el comportamiento de los bonos de los gobiernos de la zona euro con mejor calidad crediticia, siendo representado en estos momentos por Alemania en un 50% de la composición. La comisión de gestión es del 0,165% y los dividendos son reinvertidos.

– 25% Acciones. Aquí me he decidido por el DB X-TRACKERS EURO STOXX 50 ETF. Es un fondo cotizado de réplica sintética que imita al índice de las 50 mayores empresas de la eurozona. Prefiero los fondos y ETFs de réplica física, pero este ETF sólo representa algo más del 2% de mi patrimonio total. A cambio, obtengo un producto indexado con reinversión de dividendos y una comisión de gestión del 0%. Si sumamos que realizando una operación por semestre en el broker de ING la comisión de custodia es gratis, con este ETF tienes la posibilidad de invertir en las 50 mayores empresas de la eurozona y ponderadas por capitalización por la atractiva oferta de CERO euros.

– 25% Metales. Cuando solicité el alta en Renta 4 del Pictet Fund Physical Gold, un comercial me llamó personalmente diciéndome que tendría el alta en unos días y que ya estaba realizada la gestión. Unos días después, cuando no conseguía ver el fondo en el broker online del banco, llamé y me negaron la mayor. Así que mi gozo en un pozo y a buscar soluciones.

El 80% de los metales (20% de la cartera permanente) van destinados al comportamiento del oro. El producto que siempre recomendó Harry Browne para esta clase es el oro físico en monedas. Pero entiendo que no es cómodo tener una gran cantidad de metal en forma física, ni en casa ni en ningún otro sitio, así que para replicar el comportamiento del oro me apoyo en el ISHARES GOLD TRUST ETC (IAU), con una comisión de gestión del 0,25% y la «promesa» de que guardan la cantidad de oro físico correspondiente al capital acumulado en el ETC. Si estás interesado, para comprar monedas te comentaré en próximas entradas.

El 20% de los metales (5% de la cartera) van destinados al comportamiento de la plata. La plata era menos del gusto de Browne, pero no le parecía tampoco descabellado. A mí me resulta especialmente atractivo, ya que se puede crear una interesante colección de monedas de plata sin acumular un excesivo capital. Es mucho menos incómodo que tener miles de euros «debajo del colchón». Yo no me sentiría para nada a gusto. Sin embargo, crearse una modesta colección de duros de plata, «Karlillos», «Pakillos» y/o monedas bullion, podría resultar divertido y práctico para el cometido que tendrían en la cartera. Además, para completar la parte de plata de la cartera se puede usar el ISHARES SILVER TRUST ETC (SLV), que es primo hermano del mencionado para el oro.

Y así queda este pequeño proyecto que complementa a la cartera boglehead y que a partir de ahora podremos seguir y comparar. Siéntete libre de opinar y debatir sobre el diseño y los productos elegidos. ¿Estás animado tú también a diseñar una? ¿Compartes con nosotros tu diseño personal y los activos que incluirás? ¿Qué porcentaje de tu cartera total emplearás para la cartera permanente si es que te decides a tener una? ¿Alguno de vosotros tendrá el 100% de su portafolio en una cartera permanente?

Hola Antonio:

Te voy siguiendo desde hace bastantes meses aunque nunca me he decidido a postear nada. Más que nada porque soy neófito en esto de la inversión y mis conocimientos no dan para mucho. De momento tengo una pequeña cartera boglehead y también tenía intención de empezar una permanente. Mi duda surge con el tema del ahorro liquidez. Según veo en esta entrada, tienes repartido tu capital entre 3 carteras y la liquidez, siendo ésta de tan solo el 4,42% de tu capital, que supongo que será el colchón de emergencias. Mis dudas son:

– Suponiendo que ese 4,2% sea una cifra más o menos modesta ¿que haces si algún día necesitas desembolsar una cantidad importante de dinero, por ejemplo si se te escacharra el coche de repente y no te llega el olchón para uno nuevo o si te apetece comprarte un apartamento en la playa (por poner un ejemplo extremo)? ¿Tienes eso previsto en el 4,42%? ¿Tendrías que vender parte de tu cartera?. En definitiva, ¿cual es tu estrategia para hacer frente a gastos inesperados o no tan inesperados que puedan suponer desembolsos de dinero que superen la capacidad de ese colchón?, ¿sigues alguna estrategia definida para el tema del ahorro líquido o consideras que es mejor tener un colchón predefinido y ya está?.

– No entiendo muy bien lo que dices a veces de que el cash de la cartera permanente estaría cubierto con el colchón y con la renta fija a corto plazo. No entiendo eso de que esos bonos sean equivalentes a cash ¿Cómo se supone que esos bonos a corto plazo cubren el cash, vendiéndolos?

Un saludo y gracias por la respuesta

Hola de nuevo

Recuerdo una entrada en la que hablabas de un ETC de oro con la divisa cubierta.Los que has subscrito están en dólares.Has cambiado de opinión?

Saludos

Como comenta @perdigon01 parece un tanto contradictorio el usar productos «poco confiables» para una cartera permanente, dada su filosofía de protección ante todo tipo de sucesos, pero como alternativa de cartera para simplemente buscar rentabilidad es probable que sea una de las opciones más baratas! Aún así para una cartera que basa su rentabilidad en la volatilidad de sus componentes (aunque en este caso se reduzca volatilidad al fusionar los bonos) usar ETFs puede encarecer bastante los costes de los rebalanceos.

Por cierto que como alternativa para los metales se pueden usar servicios tipo BullionVault, teóricamente seguros (es la elección de Marc De Mesel) y con ventajas como la compra de plata física sin iva. Para cantidades pequeñas la comisión mínima puede ser algo elevada, pero en cualquier caso menor al coste de una caja de seguridad.

@Lolos, lo de cubrir el oro a euros creo que sería un error importante. La función principal del oro en la cartera es protegernos ante la inflación, pero si lo cubrimos no nos protegería ante la inflación de nuestra moneda.

@perdigon01, como ya digo, en caso de que mi patrimonio total fuese una cartera permanente, me preocuparía por buscar activos de réplica física. Tener un 2% de mi capital en un ETF sintético de DB no es como para que me quite el sueño.

@Álvaro, el ETF de lyxor tiene el 10% de su cartera sintética. El 90% es una cesta de bonos físicos. Por otro lado, tengo en cuenta el tema de los rebalances. Esta cartera no se va a rebalancear una vez al año, sino cuando los metales o acciones alcancen 15% o 35% de peso en la cartera. Si puedo afinar hasta dejarla perfecta con las compras, bien, y si no, pues hasta donde se llegue ya ya está. Lo perfecto es el enemigo de lo bueno.

El tema de BullionVault es una opción más muy válida. De hecho yo tengo una cuenta de la que os iba a hablar en próximas entradas.

@lolos, efectivamente, como muy bien comenta @Álvaro, en caso de desastre del euro, tener el ETC con la divisa cubierta sería desastroso.

@ignatius, esa cantidad debe protegerte ante cualquier emergencia. Y una emergencia es una emergencia, no un capricho.

Si se te rompe el coche, utilizas el colchón de seguridad para comprar un coche de ocasión. Eso es una emergencia.

Si quieres comprarte un apartamento en la playa es un capricho, no una emergencia. En ese caso toca vender la cartera y comprarte los ladrillos.

Muchas gracias a ti.

@Antonio sobre el Lyxor es verdad que al menos el 90% de la cartera son bonos físicos, en los ETFs de renta fija de DB también es así, lo que ocurre es que pueden ser otro tipo de bonos diferentes a los que realmente quieres invertir. Según indica Lyxor:

«Cada Lyxor ETF invierte por lo menos un 90% de sus activos en una cesta de valores que cumplen los requisitos como UCITS, aunque no limitado a, activos de renta variable y de renta fija (bonos) […] Los activos de cada cesta pueden o no comprender los activos componentes del índice de referencia, y normalmente están compuestos por compañías no incluidas en el benchmark.»

Antonio, comenta cuando sea el momento cómo vas a hacer el seguimiento/valoración de la cartera con el precio de los metales físicos en casa, porque veo muchos precios:

El precio del mercado de metales (spot)

El precio al que te venden el oro/plata, incluso con iva y sin iva.

El precio al que te comprarían el oro/plata.

Si es este último, en el caso de la plata, si compras y vendes en las tiendas, directamente pierdes un 30%

Gracias

Antonio, el motivo de esta cartera es diversificar supongo, ¿no? Es que no sé, se me antoja un poco complejo añadir todas estas cosas y es como si fuera un poco en contra de la filosofía de mantenerlo sencillo. No sé si para un plazo tan largo que se supone que por sí mismo debería protegerte razonablemente de diversos escenarios merece la pena complicarse tanto añadiendo algo que si no estoy equivocado tiene una rentabilidad histórica probablemente menor que otras carteras más bogle, ¿no?

¿Cuáles son tus motivaciones para añadir esto? Para mí aunque me gusta el mundillo uno de los objetivos es simplificar para poder dedicarme más a otras cosas, así que todo lo que sea añadir me parece que tiene que estar muy justificado desde el punto de vista de la rentabilidad-riesgo.

@JLuis, si sólo hablara en este blog de la cartera boglehead, los seguidores de la cartera permanente lo sentirían. También pasaría con lo contrario. Así que, ¿qué mejor manera de hacer un seguimiento de las mismas que vivirlas en mis propias carnes y transmitir su evolución?

A pesar de ello, tienes toda la razón, cuanto más sencilla sea tu cartera, mejor. A mí, por suerte o por desgracia, y porque realmente me encanta hacerlo, me mueve mi compromiso con vosotros a través de este blog, por muy pedante que suene.

Entendido, Antonio. Me parecen muy bien tus razones y pensaba que algo de eso habría también. Gracias por repetirme tus motivaciones.

Una opción parecida a BullionVault es Goldmoney.

Almacenan igualmente el metal en tu nombre en la ubicación física que elijas (Suiza, UK o Hong Kong).

La comisión de compra creo que es mas cara en Goldmoney, pero estos últimos no tienen comisión de venta, y además se comprometen a comprarte siempre el metal al precio que cotice, mientras que en BullionVault funciona como mercado y por tanto necesitas alguien que compre en ese momento (ese alguien puede ser BullionVault).

Una ventaja de Bullionvault es que está en español.

El dueño de Goldmoney es James Turk, un tipo con muy buena reputación dentro del mundo del oro.

Creo que ambas soluciones sirven además para cumplir con uno de los consejos de Harry Browne: tener parte de tu patrimonio fuera del alcance de tu gobierno, quien siempre puede decidir (y lo han hecho en el pasado casi todos con el oro, creo que los suizos se libran) confiscar tu propiedad.

Una comparación de ambas alternativas:

http://www.goldinmind.com/how-to-buy-gold/reviews-ratings/bullionvault-vs-goldmoney-review.html

Hace tiempo que quería crear una cartera boglehead pero aún no he dado el paso.

¿Qué opinais de tener únicamente una cartera permanente?

¿Es correcto deducir que una cartera tipo bogle tiene mejores perspectivas de rentabilidad y una permanente mayor seguridad?

@Carlos, podríamos decir que la rentabilidad esperada a largo plazo favorece a la boglehead, pero lo que pase después no lo sabremos hasta… después. Pero en lo referente a la volatilidad, la cartera permanente será casi seguro ganadora. La elección de una, otra o las dos es cuestión de cada uno y su personalidad inversora.

@perdigon01, sobre todo si eres joven y no te importan los vaivenes, la boglehead es más atractiva.

@Benedit, gracias majete.

@Jorge, buen aporte. Probablemente me decidiera por BV por su servicio de att al cliente en español. De todos modos, son prácticamente iguales.