Hace ya bastantes meses que algún comentarista en este blog propuso los índices Equal-Weighted como alternativa a los índices tradicionales. Su comentario se fundamentaba por la mejor trayectoria en los últimos años de este tipo de índices que dan el mismo peso en la cartera a todas las acciones, de modo que sobrepondera a las small caps y a las acciones más castigadas (value).

Y evidentemente que es así. Cuando hemos tenido una época en la que las compañías de pequeña capitalización y las de estilo value han ganado la partida al resto, los índices Equal-Weighted no han tenido más remedio que salir bien parados frente al mercado general.

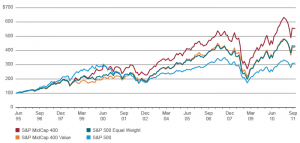

Pero eso es jugar haciendo trampas porque, ¿qué tal si lo comparamos con el índice de compañías de mediana capitalización?:

Como puedes ver, empata con un índice de capitalización media de estilo value, pero sale malparado con respecto al índice general del mercado de media capitalización. Si este tipo de índices sobrepondera acciones con mayor volatilidad, es lógico que la rentabilidad esperada sea mayor. Los que seguís este blog sabréis que es una perogrullada.

Así que no os dejéis engañar fácilmente. Os dejo el enlace al blog de Vanguard que mostraba esta comparativa.

@Antonio R. Rico, yo sigo teniendo una duda

¿Cómo explicas el bonus de rebalanaceo en general pero no en los índices Equal-Weighted?

¿Por qué es bueno rebalancear en regiones y no hacerlo en acciones?

¿Dónde deja de existir el bonus de rebalanceo? ¿Rebalanceando RF-RV? ¿Rebalanceando por región? ¿Rebalanceando por país? ¿Rebalanceando por acción?