Esta semana creo que se ha batido el record de consultas enviadas a mi correo electrónico. Son cuestiones de todo tipo formuladas por personas con diferentes situaciones e inquietudes. Debido a que durante la pasada semana he estado participando en el Campeonato Nacional de Pentathlon (no penséis que soy muy bueno en esto, porque lo disputa muy poca gente y acudimos más por diversión que por otra cosa), se fueron acumulando las consultas sin responder. Así que es por ello que os dejo esta tirada de consultas de interés para tod@s.

Esta semana creo que se ha batido el record de consultas enviadas a mi correo electrónico. Son cuestiones de todo tipo formuladas por personas con diferentes situaciones e inquietudes. Debido a que durante la pasada semana he estado participando en el Campeonato Nacional de Pentathlon (no penséis que soy muy bueno en esto, porque lo disputa muy poca gente y acudimos más por diversión que por otra cosa), se fueron acumulando las consultas sin responder. Así que es por ello que os dejo esta tirada de consultas de interés para tod@s.

1. ENDIKA.

Hola,

Me llamo Endika y estoy empezando a interesarme por el tema de la bolsa debido a que estoy acabando ingeniería en organización industrial y aunque no tiene mucho o nada que ver, nos han enseñado algunos conocimientos básicos de economía. En un futuro me gustaría poder introducirme en el mundo de la bolsa ( de forma adicional al trabajo modo «hobby») y me gustaría si pudieses aconsejarme libros de bolsa y economía ( para adquirir conceptos necesarios para la bolsa) para empezar y ir adquiriendo conocimientos de forma autodidacta. Bueno, muchas gracias por compartir tus conocimientos de forma gratuita mediante tu blog.

Gracias, Un saludo

Hola Endika. Muchas gracias por tu consulta. Supongo que si eres muy nuevo por este blog, igual no conoces la serie 52 libros para 52 semanas. Mi recomendación será siempre la misma en este sentido, y no es otra que mis 10 libros preferidos.

2. JOSE CARLOS.

Hola Antonio,

Leyendo tu blog, por cierto enhorabuena es cojonudo, en la serie 52 Libros para 52 semanas, tienes un post dedicado a este libro y en los comentarios dices que tienes «las actulizaciones de contenidos editadas por la UNED». Estoy leyendo el libro y me interesa mucho poder conseguir esa actualización de contenidos, pues el libro es de 2002 y según he averiguado no se va a reeditar. ¿Sería mucho pedir que me enviases por mail esa actualización?, la he estado buscando y no me ha sido posible encontrarla.

Hola Jose Carlos, desgraciadamente sólo dispongo de las actualizaciones en papel del año 2010, así que si quieres las de este año tendrás que pedirlas a la UNED o a alguien que esté estudiando este año su máster. Siento no poder ayudarte.

3. MARGARITA.

Enhorabuena por tu extraordinario blog, por el tiempo que nos regalas a todos los que te seguimos y por obligarnos a pensar, que quizás sea lo más importante de todo. Descubrí la existencia de tu página no hace mucho, pero desde entonces la sigo con enorme interés y si me decido a escribirte hoy para pedirte consejo a ti y a todos cuanto participan en este foro es por dos circunstancias nuevas que me inducen a ello:

1) La primera, porque he visto que has empezado a cambiarte de los ETF ésos que yo, desgraciadamente para mí, no entiendo ni tengo conocimientos ni tiempo para operar con ellos (¡ni dinero!), a los fondos de inversión, algo más enraizados en nuestra escasa cultura financiera.

2) La segunda, porque necesito que alguien independiente y prudente como tú me dé un consejo sobre en qué fondos de inversión de perfil digamos conservador (lo que tú llamarías de gestión pasiva o indexada y con mínimas comisiones) puedo colocar los ahorros de mis padres, ya un poco mayores, después de conocer lo que está ocurriendo a nuestro alrededor con las preferentes y otras bacaladas que les están metiendo las entidades financieras a sus clientes de toda la vida, como serían mis progenitores. La gota que ha colmado el vaso ha sido el saber por boca de un amigo de la familia que la directora de la sucursal con la que había trabajado toda la vida y en la que tenía absoluta confianza le había hecho firmar unos papeles tras liarle con una baja de una tarjeta de crédito, pensando que se trataba de esto último, y ahora ha descubierto que le había colado una suscripción de sus ahorros a unas preferentes que hoy valen el 50% y que no puede rescatar. Está hundido. Y lo peor es que tiene la sensación de que la directora ha obrado así forzada por su propio Banco para colocar el máximo de preferentes entre los clientes so pena de perder el puesto. Hay muchos Bankias en España en estos momentos.

Por tanto, estimado Antonio y estimados seguidores de este foro, ante el riesgo de que a mis padres los engañen en cualquier momento y en cualquier banco -¿de quién te puedes fiar ya?- he decidido colocar sus ahorros en unos CINCO (¿está bien, son pocos o son muchos?) fondos de inversión del perfil citado anteriormente y que por estar separados de la Banca no corran peligro en caso de que quiebren las entidades financieras ni ningún ejecutivo los pueda poner en peligro si el dinero se queda en una cuenta en la sucursal.

Al tratarse mis padres de personas próximas a la jubilación, si no los prejubilan un día de éstos, el objetivo sería doble: 1) preservar el capital; 2) obtener unas rentas que al menos superen en algo la inflación, que yo estimo en una cifra del 3% anual (+/-) como promedio.

Como alternativa quedaría la opción de comprar Letras del Tesoro o bonos, pero ¿cómo fiarse de un país como España que está en la quiebra y al borde de la intervención? Y, por otra parte, las Letras son a un año y yo quiero que en caso de necesidad mis padres puedan obtener liquidez con la venta de sus participaciones en esos fondos.

Y, ahora, permíteme una reflexión sobre la filosofía que transmina en este blog: se da por hecho que a largo plazo los fondos indexados son más rentables que los de gestión activa. Bien, a mí esa hipótesis me gustaría que se me demostrara con casos reales. Y yo creo que el objetivo básico de toda inversión debe ser, aparte de no perder el capital, batir a la inflación para mantener el poder adquisitivo. Repito: batir año tras año a la inflación.

De la Wikipedia voy a transcribir la evolución del IPC o inflación en España en los últimos años para que alguien con más conocimiento que yo pueda al lado poner el dato de la rentabilidad del fondo de inversión que quiera tomar como referencia, a modo de LA PRUEBA DEL NUEVE de si ha sido capaz de batir el coste de la vida año tras año. Si ese fondo de inversión supera esta prueba del algodón, independientemente de que su gestión sea activa o pasiva (si es pasiva y con bajas comisiones, pues teóricamente todavía mejor), entonces, por favor, recomendádmelo para conformar la cartera de mis padres:

Inflación 1995 = 4,2%

Inflación 1996 = 3,2%

Inflación 1997 = 2,0%

Inflación 1998 = 1,4%

Inflación 1999 = 2,9%

Inflación 2000 = 4,0%

Inflación 2001 = 2,7%

Inflación 2002 = 4,0%

Inflación 2003 = 2,6%

Inflación 2004 = 3,2%

Inflación 2005 = 3,7%

Inflación 2006 = 2,7%

Inflación 2007 = 4,2%

Inflación 2008 = 1,4%

Inflación 2009 = 0,8%

Inflación 2010 = 3,0%

Inflación 2011 = 2,4%No sé si estoy equivocada o no con mi manera de enfocar el asunto. Si lo estoy, te ruego, Antonio, que me perdones, y en última instancia a ver si entre tú y todos los participantes en tu extraordinaria página sois capaces de hacer una selección de fondos de bajo coste que cumplan este objetivo no un año ni tres, sino de forma habitual. ¿Es posible? Yo no sé dónde hallar lo que busco.

Mil perdones por mi osadía y un millón de gracias por tu tiempo.

Hola Margarita. Muchas gracias por tu confianza.

En cuanto a tu primera pregunta, la respuesta es que los fondos indexados de Amundi aparecieron después de comenzar mi cartera de ETFs, y junto a los fondos de Pictet, colman mis necesidades de indexación barata, simple y fiscalmente eficiente.

Tu segunda pregunta es mucho más difícil. El problema de tus padres ha sido el mismo de muchas familias estafadas por sus sucursales de confianza. Un timo y una vergüenza que es increíble que se permita. Pero el caso es que necesitan ahora una solución para el capital que les queda. Para mí no es fácil darte una recomendación en un momento tan complicado, pero si fuese el dinero de mis padres yo les ofrecería dos consejos:

1. Diversificar el capital destinado a fondos de inversión en 3 entidades distintas y formar una cartera que contenga en renta fija un porcentaje igual a la edad media de tus padres. Los fondos de Amundi, Pictet e ING podrían servir perfectamente.

2. Seguir los consejos de las 17 reglas simples de la seguridad financiera. Son consejos sencillos y fáciles de cumplir. Si los cumples, tu patrimonio estará mucho más seguro que siguiendo los consejos del empleado de turno que quiera vender a tus padres las preferentes basura de turno.

Una cartera de largo plazo NO bate año a año a la inflación. Es la rentabilidad media de la cartera la que bate a la inflación media. Unos años bajará el patrimonio y otros subirá, pero seguro en esta vida no hay nada. Si confías en que el mundo crecerá, ya sea de forma sostenible o desbocada, tu cartera también lo hará.

Siento no ser mucho más concreto, pero creo que estos consejos se adaptan mejor a las necesidades de los ahorradores que venderte la moto con cualquier información sobre productos estrella y varitas mágicas de la inversión.

4. SERGIO.

Hola Antonio,

lo primero quiero felicitarte por tu blog y agradecerte todas tus aportaciones que hacen posible pensar que nuestros ahorros pueden ser invertidos de una manera sencilla.

Somos una familia que tenemos nuestros ahorros divididos en 2 partes. El 90% (que irá destinado a la compra de una vivienda cuando deje de bajar) invertido en IPFs. Con el 10% restante estoy confeccionando una cartera estilo boglehead con fondos indexados.

Lo cierto es que estamos relativamente preocupados por ese 90%, que supuestamente tiene menor riesgo debido a la mas que dudosa solvencia del FGD español. Y queríamos pedirte tu opinión acerca de diferentes alternativas con el fin de preservar esta parte de nuestros ahorros con la menor volatilidad posible ante un posibe escenario de ruptura de zona euro. Ya sabemos que hay mucha psicosis con este tema pero no estaría de mas tener una opción válida por si acaso.

Opciones:

Opción 1. Continuar con los depósitos. Es muy improbable que no se pueda garantizar el dinero de los depositantes.

Opción 2. Cartera propuesta por una organización a la que estoy suscrito:

– 85% obligaciones: – Suiza: Pictect Short Term MM CHF-R (LU0128499588) – 10%

– Reino Unido: BNPP Insticash GBP T1 (LU0547771328)- 20%

– Suecia: Skandia SEK Reserve A1 (IE0005272863) – 25%

– EEUU: Parvest Short Term USD C (LU0012186622) 30%– 15% acciones: – Threadneedl American DU (LU0096364046) – 10%

– M&G Recovery Euro A Acc (GB0032139684) – 5%Opción 3. Darle a la cartera 2 un toque de «indexación» aunque se incluya algo de exposición al euro

– 85% obligaciones: – Suiza: Pictect Short Term MM CHF-R (LU0128499588) – 5%

– Reino Unido: BNPP Insticash GBP T1 (LU0547771328)- 15%

– Suecia: Skandia SEK Reserve A1 (IE0005272863) – 20%

– EEUU: Parvest Short Term USD C (LU0012186622) -25%

– Amundi Funds Index Global Bond (EUR) Hedged – 20%– 15% acciones: – Amundi Funds Index Equity North América-AE – 10%

– Amundi Funds Index Equity Europe-AE – 5%Supongo que hay múltiples posibilidades, pero estas parecen que están bien diversificadas por monedas y gestoras. ¿Piensas que habría alguna opción mejor?

En fin estoy en los inicios del mundo financiero e igual mi duda no tiene mucho sentido. Pero bueno por preguntar que no quede.Muchas gracias de antemano

Sergio

Hola Sergio. Muchas gracias por tu confianza. Tu consulta es muy interesante.

Sin saber la cantidad que tienes en los depósitos, me da que tu perfil inversor es muy conservador. Esto no es malo, es simplemente así. Sinceramente, y con mucho miedo a equivocarme, creo que debes seguir teniendo ese dinero en liquidez hasta que, y aquí sí me atrevo a opinar, la vivienda que te gusta esté al precio que te podrías permitir. Nunca sabes cuando se venderá o cuando dejará de bajar. Es simplemente una opinión personal más de todas las que encontrarás.

En cuanto a la cartera de fondos, la parte de renta fija es demasiado internacional para mi gusto. Como puedes ver en mi cartera, mi parte de renta fija es 100% euro. Para diversificar en otras monedas ya tengo la renta variable. Aparte de esto, mis preferencias son siempre la indexación.

Viendo tu proyecto de corto plazo, ahorra todo lo que puedas que lo agradecerás cuando compres esa casa. Un saludo.

5. IÑAKI.

Hola

Hace un par de meses conoci tu blog, me parece extraordinario, conceptos claros y desinteresados, si los comparamos con los asesores/expertos en mercados, los asesores de bancos y cajas, …(prefiero no seguir)Me convencen tus ideas y argumentos, sobre todo pensando en el largo plazo, donde el ahorro de gastos dara sus frutos, y tambien pensando en la idea que mas me ha impactado «sentirse bien», ya que los inversores tradicionales nos complicamos con multiples informaciones, a menudo interesadas, otras veces contradictorias, y casi siempre a toro pasado, y ademas, «sufrimos» los vaivenes del mercado.

Por lo tanto, y si me has convencido debo cambiar, pero aqui surgen los problemas.

1.- La transicion no es facil, ya que si paso todo de una gestion activa a una pasiva, el momento puede influir muchisimo, para bien o para mal, y es un capital importante ya que en ello van los ahorros de mi mujer y mios de 25 anos (empezamos a ahorrar con 20). Por ello, deberiamos hacerlo en varias veces?, para minimizar el riesgo, en cuanto tiempo nos aconsejarias?

2.- Sobre el «momento». Vivimos un momento complicado, y aunque a largo plazo no me cabe ninguna duda de que la gestion pasiva es lo mejor (ojala hubiera sabido esto antes), no crees que en la situacion actual es quiza el unico momento (desde la gran depresion) en que una gestion activa pueda tener alguna justificacion?, y por lo tanto, deberia tenerlo en cuenta en la transicion?Gracias por compartir tu sabiduria

Inaki

Hola Iñaki. En mi opinión, traspasar el patrimonio de una cartera de fondos de gestión activa a otra de gestión pasiva no supone ningún riesgo. Mientras respetes los mismos porcentajes de renta variable y renta fija que tienes en la cartera actual, a corto plazo, el rendimiento será parecido. Yo lo haría de una sola vez.

En cuanto a la complicación del momento, no veo que influya para que los fondos de gestión activa saquen ventaja. Creo que es precisamente en estos momentos cuando más meteduras de pata cometen los gestores.

6. ROGELIO.

Hola Antonio. Antes de nada, enhorabuena por tu blog.

Después de los últimos bandazos de Renta4, yo también me he decidido a quedarme en Selfbank y orientar la inversión hacia los fondos y menos a los ETFs. Seguiré manteniendo lo que tengo, pero a partir de ahora mis compras irán a fondos.

En concreto, mi cartera ahora mismo tiene la siguiente pinta:

– Amundi Funds Index Equity North America 31%

– Amundi Funds Index Equity Europe 20%

– Amundi Funds Index Equity Pacific 10%

– Emergentes 10%

– Pictet-EUR Short Mid-Term Bonds-R 29%Mis preguntas, para ti y si es posible para el resto de miembros, son las siguientes:

– ¿Cómo cubriríais emergentes, a ser posible con fondos y desde Selfbank?

– Me gustaría añadir algo de diversificación en cuanto a gestoras. ¿Qué buenos fondos podría utilizar para cubrir lo que ya tengo y que sea bueno, bonito y barato?

– Mi idea es, con calma y de aquí en adelante, el incluir values y small-caps para cada region (no recuerdo el libro, pero lei que pueden aumentar la rentabilidad y reducir la volatilidad global), ¡qué os parece?

– ¿Qué os parece en general la distribución de activos?Saludos y muchas gracias. Rogelio.

Hola Rogelio, para emergentes, la opción indexada más barata en formato fondos la tienes en Pictet. En mi cartera aparece tal fondo. Carmignac tiene un fondo de emergentes más barato, pero es de gestión activa y de pequeñas compañías. No me parece mal para diversificar, pero prefiero la indexación.

Para diversificar te propongo cualquier fondo que use indexación: Pictet, ING,… También aquellos que sean muy baratos, si es que quieres añadir gestión activa.

Tu distribución de activo me parece acertada. De hecho es muy parecida a la mía. En cuanto a añadir smalls y values, supongo que lo leerías a Bernstein. No me parece mal, pero complica la cartera y no tienes ninguna garantía de que vaya a ser mejor para tu cartera en los próximos años.

CARTERA ACTUALIZADA.

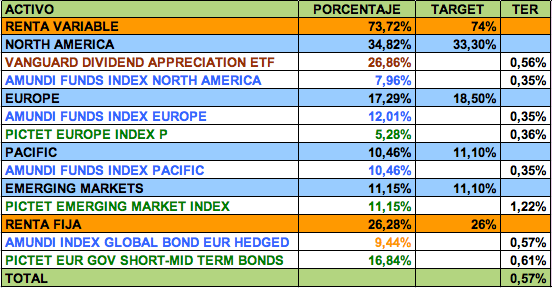

Por otro lado, ya tienes la cartera actualizada con las nuevas compras y ventas. Ya que iba a realizar operaciones, decidí dejarla balanceada en cuanto a cantidad de renta fija. Tras unos días de fuertes bajadas en la bolsa europea (la que le tienen que estar dando a aquellos que sólo invierten en bolsa española…), la distribución queda así:

He añadido también la comisión total de cada activo, y como puedes ver, la cartera tiene actualmente un TER medio del 0,57%. ¿Qué comisión media tiene tu cartera? ¿Hay algún producto que suba significativamente la comisión media de tu cartera pero que no quieras deshacerte de él?

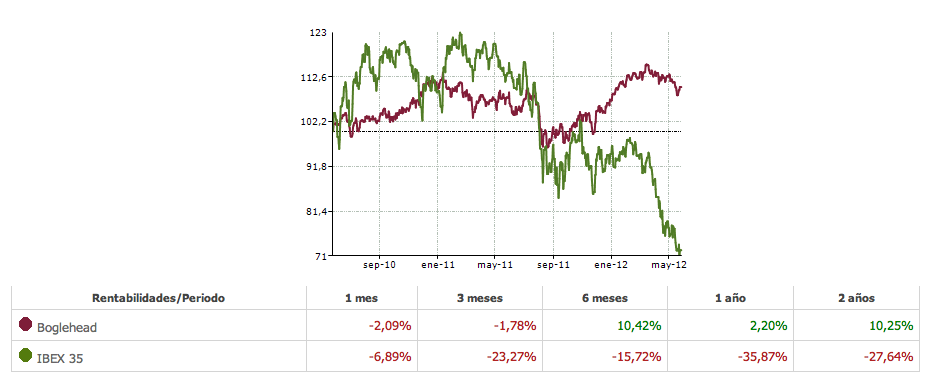

También he actualizado el gráfico del rendimiento a 2 años y su poco útil comparación con el IBEX. La verdad es que la diversificación geográfica me está beneficiando una barbaridad:

¿Cómo va tu cartera boglehead? ¿Estás también en positivo en el rendimiento de los dos últimos años? ¿Cómo afecta el comportamiento de la bolsa española en tu cartera?

@Alvaro, no eres pesado, son ETFs que puede comprar cualquiera. Todos bebemos de la misma fuente. Mis inversiones no las hago públicas, y responden a una estrategia de propio diseño personalizado. Esa es la razón. Hay muchas otras personas que no les importa decir en lo que invierten.

Antonio ya os dice una buena estrategia, la de Bogle. Si algún día pensáis que habéis encontrado una estrategia o un método que podría aportaros rentabilidades superiores (a mayor volatilidad, claro) y queréis arriesgaros, pues podéis hacerlo, al menos con algo de dinero.

Yo pretendo obtener rentabilidades superiores al del mercado, y no va con el enfoque de este Blog.

Saludos,

Valentin

@Lluís Gracias por tu aclaración, pero en ocasiones os veo comentar aqui en el blog cosas relativas a fiscalidad de los ETF como el pagar un «doble tributo· por ejemplo si es un ETF americano y cosas similares que son las que me confunden. Me da algo de miedo ese aspecto en el sentido de no saber hacer bien la declaración una vez contase con esos activos en mi poder.

No sé valentín, respeto que no quieras hacer pública tu estrategia ni nombrar los productos que utilizas, pero entonces humildemente creo que publicar tus rentabilidades no aporta mucho valor.

Aprovecho tb para agradecer a Antonio el enlace a ese fondo de carmignan, que no conocía y a priori parece interesante (actualmente utilizo el IEMS de ishares para complementar el VWO y el pictet).

Bueno pues mi gozo en un pozo con el carmignan:

Ratio de costes netos

31/12/2011 2,72%

De hecho en el folleto indica una comisión de gestión del 2% más otro 20% de la rentabilidad que supere al índice de referencia (y si queda por debajo no te devuelven nada, claro).

@Valentín

Pues si tienes una estrategia para conseguir rentabilidades superiores al mercado haces bien en no revelarla. Porque ese tipo de estrategias al divulgarse por fuerza acaban neutralizadas.

Es lo mismo que ocurre con el «golpe secreto» de los tiradores de esgrima (ya que nos hemos enterado que Antonio le da a la espada). Los «bottes secrètes» solo funcionan si son eso, SECRETOS. En cuanto se popularizan ya no sorprenden a nadie y pierden su efectividad.

@valentín

Me podrías pasar la fórmula para calcular la rentabilidad media de una serie de rentabilidades anuales, como las que pones en tu ejemplo.

Encontré una fórmula pero era muy compleja, no sé si habrá otra más sencilla.

Gracias.

@Alvaro, yo solo he pretendido responder a las preguntas finales que hace Antonio en su Post: «¿Cómo va tu cartera boglehead? ¿Estás también en positivo en el rendimiento de los dos últimos años? ¿Cómo afecta el comportamiento de la bolsa española en tu cartera?»

¿Para que sirve conocer la rentabilidad de las carteras?, pues para compararlas y saber tu lugar con respecto a la de otros inversores. Puede apreciar, por ejemplo, si a largo plazo lo haces mejor que el MSCI World, o la cartera de Antonio, etc., simplemente comparar rentabilidades.

@Juan, efectivamente, si crees saber como ganar más que los demás, no lo digas, porque esa ineficiencia termina por corregirse. Pero bueno, yo no se si lo conseguiré, el tiempo lo dirá, pero a mi, al contrario de la mayoría aquí, no me gusta publicar mis inversiones. Lo considero parte de mi pricacidad.

@arrumbador, mira este enlace:

http://www.rankia.com/foros/fondos-inversion/temas/295135-fondos-inversion-rentabilidad-anualizada

Saludos,

Valentin

@arrumbador, para sacar la rentabilidad anualizada tienes que calcular la media geométrica de los diferentes periodos. La fórmula sencilla es la siguiente, para el caso de Valentín:

(1+0.3052)*(1-0.1303)^(1/2) = 1,0654

1,0654 equivale a un 6,54% de rentabilidad positiva (si el resultado fuera menor de 1 la diferencia hasta 1 sería la rentabilidad negativa anualizada). Y lo de elevar a 1/2 es pq son dos años, si por ejemplo fueran 3 años se elevaría a 1/3.

Pero @Valentín, lo tuyo no es una cartera boglehead. A mi me da igual tener más o menos rentabilidad que fulano o mengano si no sé en qué han invertido, no creo que se trate de una competición sino de poder aprender lo máximo los unos de los otros. Y seamos sensatos, hacer pública la selección de una cartera de ETFs en un blog o un foro no va afectar lo más mínimo a su rentabilidad, lo único que puede pasar es que conozcamos algún producto interesante que no conocíamos hasta ese momento. Y es que no entiendo como, después de publicar cosas tan íntimas (a la vez que interesantes) sobre tu vida y tus inicios en el mundo de la inversión, consideras una cuestión de privacidad no revelar los componentes de una cartera cuya rentabilidad y distribución geográfica sí has comentado. Ahora sí, ya puedes llamarme pesado 😉

Veras @Alvaro, quizás algún día lo entiendas, no espero que hoy logres entenderlo.

La bolsa es un juego en el que lo que unos ganan, otros lo pierden. Y los buenos jugadores no enseñan sus cartas a sus adversarios.

Luego no esperes, que Buffet, y otros muchos buenos jugadores en este negocio que es la bolsa, te enseñen como ganar dinero. Tampoco que muestren sus inversiones a terceros, antes de haberlo hecho ellos mismos.

Considero importante, que uno mismo pueda obtener mejor rentabilidad de lo que lo hace la media de los inversores.

Saludos,

Valentin