Queda aproximadamente un mes para que realice nuevas aportaciones a la cartera que servirá para:

1. Aumentar las participaciones en fondos y ETFs y por tanto, el valor de la cartera.

2. Rebalancear la cartera a los porcentajes de riesgo planificados.

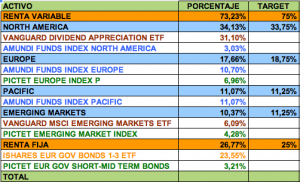

A día de hoy, la cartera tiene el siguiente aspecto:

Como puedes ver, el porcentaje en renta variable es algo menor que su porcentaje objetivo, siendo más sensibles las bajadas en las zonas Europa y Emergentes, mientras que la zona USA se encuentra sobreponderada.

Dado que en noviembre cumplo 36 años, el porcentaje objetivo de renta variable bajará a 74% (Renta fija = mi edad -10), por lo que el rebalance me temo que no será muy distorsionado.

¿Qué piensas que quiero que ocurra en el próximo mes? Si sueles seguir este blog y mis comentarios, sabrás que lo ideal es que baje la renta variable para poder comprar más baratos los activos que mejor rendimiento ofrecen en el largo plazo. A ver si hay suerte y no asisto a un rally alcista que resultaría perjudicial, aunque a alguno le extrañe que desee que las bolsas bajen.

Cuando realice las compras tendrás los detalles de las mismas. Hasta ese momento hay que seguir haciendo lo mismo, absolutamente NADA.

Hola,

veo que de 9 productos que forman tu cartera, solamente 3 son ETF.

Imagino que lo habrás elegido así porque las comisiones de los productos son bastante buenas, pero, me pregunto, ¿no te gusta el flujo de dinero más o menos regular que te reporta un ETF? (a mi me gusta que me repartan dividendos, aunque luego los reinvierta por mi cuenta).

A mi lo que menos me gusta de los fondos es que no permiten llegado el momento obtener ese flujo de dinero entrante, sin necesidad de vender participaciones del fondo, cosa que no me gusta hacer.

Saludos y como sueles decir, a seguir manteniéndose fuerte en el camino! 😉

@Aprendiz, a mi también me gustan las rentas pasivas, pero pienso que si compensa por costes, vender participaciones de fondos también es una opción perfectamente válida.

@igor, me alegro que te sirva de motivación. Para eso está!

@celsomaria, muchas gracias a ti. un saludo.

@rontaun, como puedes ver, ahora lo hago en formato imagen. Muchas gracias por el aviso y a todos los que lo hicieron también.

@arrumbador, pues los saca googledocs directamente. Con respecto a tus compras, siempre que no se compre porque la bolsa sube y todos compran, me parece bien. Mejor comprar cuando baja que cuando sube si el largo plazo es tu objetivo.

@Aprendiz, muy interesantes tus preguntas. A ver si se anima más gente a contestar.

@Roberto, entiendo lo que comentas, pero nunca se sabe hasta donde bajará. ¿Y si cuando me toque comprar está aun más abajo? Nadie lo sabe.

@Cesc, no. Mi perfil de riesgo es mi perfil de riesgo. Ni moverlo quiero ni moverme necesito 🙂

Hola Antonio,

Me alegra ver un mensaje de estos. Da un poco de moral. Es que cuesta mucho haber ahorrado algo, ver que la bolsa baja y resistir sin comprar hasta la fecha establecida. De momento estoy cumpliendo germánicamente, pero he de reconocer que he tenido tentaciones en varias ocasiones. Creo que el tener la pasta en otra cuenta me ha ayudado a no «dar a la tecla».

Un saludo

No veas lo que me ha gustado leer eso de » no hacer nada», pues con todo lo que lees, oyes y de mas, cuesta muchísimo cumplirlo, ( y eso sin tener dinero en la parrilla de salida). Gracias por tu blog una vez mas, con el apagón hemos estado un poco a oscuras, hacia falta que volvieras.

Un saludo

Hola Antonio. Una alegría leerte de vuelta por el blog. ¿pudiste solucionar el tema / echarle un vistazo al mail que te envié?

Saludos.

Muy Buenas:

Una pregunta: ¿obtienes datos diferentes en el valor actual que te da selfbank de tus fondos y de los que obtienes de la hoja de excel que explicastes en el blog??

A mí me salen diferente, supongo que será por el cambio del dolar, no sé que tarifa aplicará pictec o selfbank.

Cogiendo el hilo de lo que comentaba Igor, yo no he podido esperar los 4 meses que me planteaba para invertir viendo la caída constante de la bolsa. Ahora me he propuesto cada 2 meses invertir la misma cantidad, y cada 6 meses rebalancear (aunque la inversión la suelo hacer en el valor o los dos valores que están más lejos del target por debajo)

Saludos

Pregunta para los lectores, y para los que habéis contestado en este post:

¿Qué porcentaje de vuestras carteras están gestionados de esta manera? Es decir, cartera tipo boglehead, con fondos indexados y etf’s. ¿Tenéis también acciones compradas individualmente?

Ya se tu teoría sobre inversión y las compras. Pero ¿No crees que es mejor comprar cuando la bolsa está baja, cosa que no es dificil de hacer (por ejemplo ahora) en vez de una vez fija al año, y rezar porque no te pille en un rally?

Así a bote pronto, mitad blogehead : VIG, VWO, IWN. La otra mitad fondos gestión activa. Y una parte anecdótica de acciones. Tengo el blog como teoría ya experimentada sobre las bondades de la indexación , pero me falta convencerme sobre la gestión activa ….

Saludos Aprendiz

@Aprendiz,

Actualmente el 66% de mi cartera es Boglehead. El otro 33% corresponde planes de pensiones y EPSV mierdosas que ya tenía y que me las tengo que comer de por vida. Afortunadamente descubrí que Bestinver tiene un plan de pensiones gemelo del Bestinfond, por lo que al menos es una buena solución. Las acciones individuales las vendí todas.

66% Cartera Boglehead

18% Plan de pensones Bestinver Global (equivalente a Bestinfond)

12% Dos EPSVs de gestión activa de cuyo nombre no quiero acordarme. (Nunca mais) Me cobran un 2% de comisiones!!!

3% Fondos de gestión activa para enredar y entretenerme, je, je.

Con el tiempo el porcentaje de cartera Booglehead irá aumentando poco a poco.

Un saludo

Hola Antonio,

En momentos de bajada pronunciada del mercado (ej, agosto), no te has planteado saltarte las reglas y reducir la proporción de renta fija y aumentar la de variable?

Hola Aprendiz,

Yo tengo aprox el 65% en 2 fondos de renta variable, uno de perfil más value (LTIF-SIA funds)y el otro más orientado a valor-crecimiento (Vontobel US value), el resto en acciones USA.

Mi exposición boogle-head probablemente empezará cuando se comercialicen los fondos de Vanguard en España (los «customizados» a poder ser, no me gustan los vinculados a índices), los fondos son a mi entender mucho mejores para los inversores individuales que los ETF, ya que facilitan una operativa basada en aportaciones regulares (mensuales, trimestrales) que son más adecuadas para promediar (dollar cost averaging), ya que los costes friccionales de los ETF son superiores y te «exigen» una aportación de capital mayor para diluirlos. Los fondos además permiten acumular los dividendos sin tributar (lo que supone una ventaja enorme en el l/p); es por ello que los fondos índice són difícilmente batibles en el l/p.

Cesc