Hace ya bastantes meses que algún comentarista en este blog propuso los índices Equal-Weighted como alternativa a los índices tradicionales. Su comentario se fundamentaba por la mejor trayectoria en los últimos años de este tipo de índices que dan el mismo peso en la cartera a todas las acciones, de modo que sobrepondera a las small caps y a las acciones más castigadas (value).

Y evidentemente que es así. Cuando hemos tenido una época en la que las compañías de pequeña capitalización y las de estilo value han ganado la partida al resto, los índices Equal-Weighted no han tenido más remedio que salir bien parados frente al mercado general.

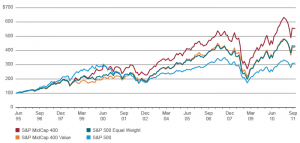

Pero eso es jugar haciendo trampas porque, ¿qué tal si lo comparamos con el índice de compañías de mediana capitalización?:

Como puedes ver, empata con un índice de capitalización media de estilo value, pero sale malparado con respecto al índice general del mercado de media capitalización. Si este tipo de índices sobrepondera acciones con mayor volatilidad, es lógico que la rentabilidad esperada sea mayor. Los que seguís este blog sabréis que es una perogrullada.

Así que no os dejéis engañar fácilmente. Os dejo el enlace al blog de Vanguard que mostraba esta comparativa.

Además para mantener esa igualdad de pesos tienen que rebalancear mucho y a menudo con lo que se dispara el turnover lo que repercute en los costes…

Ejemplo costes replica SP500, Rydex y productos de SPDR y Vanguard.

Rydex S&P Equal Weight ETF ………….. 0,40%

SPY ………….. 0,09%

VOO ………….. 0.05%

@Pistachu, gracias por esos datos. Son útiles.

@Rontaun, habría que ver si esa ventaja trae a cuenta debido a las comisiones que implica el turnover portfolio.

@Crazybone, claro que sí, Vanguard tiene un ETF ligado a ese índice.

Por otro lado, @Pistachu y @nibble han explicado muy bien el por qué de no apostar por fondos 5 estrellas.

No es despreciable el hecho que la propia filosofía del equal weight implica un rebalancing de activos donde el vender caro y comprar barato de forma sistemática se lleva a cabo en el propio producto.

Interesante comparación. Supongo que en España no habrá forma de comprar ese indice de S&P Mid Cap 400?

Se me olvidó comentar al hilo de lo que comenta Pistachu, creo que tenemos demasiada fijación con el tema de los costes (se que me voy a llevar muchos palos 😉 ). Quiero decir, que mas da que nos cobren un 2% de comision un fondo que en los ultimos 15 años ha obtenido una rentabilidad muy superior a otro que solo cobra un 0,50%??

Me direis que rentabilidades pasadas no garantizan las futuras, pero igualmente no me garantiza un fondo con bajas comisiones que lo hará mejor en el futuro.

Crazybone, como sabrás es un tema ampliamente tratado en el blog, en lugar de darte toda una serie de argumentos de porque considero que para mis inversiones es mejor minimizar costes y conformarme con la rentabilidad del mercado te paso algunos enlaces de esta Biblia que es el blog de Antonio que giran entorno al tema de los costes y la selección de fondos.

Quizás te ayuden a sacar algunas conclusiones.

https://www.inversorinteligente.es/principios-basicos-de-inversion-3-control-de-costes.html

https://www.inversorinteligente.es/bestinver-vs-vanguard-el-precio-de-la-rentabilidad.html

https://www.inversorinteligente.es/la-penalizacion-compuesta-de-los-costes.html

https://www.inversorinteligente.es/la-tirania-del-interes-compuesto.html

https://www.inversorinteligente.es/seleccionar-fondos-de-inversion-es-un-juego-perdedor.html

https://www.inversorinteligente.es/reversion-to-the-mean-2.html

A parte de todo lo mencionado en estos enlaces también existe un riesgo que se hereda del hecho de confiarse a la diosa fortuna y del acertar cual de esos fondos será el que consiga esas maravillosas rentabilidades en los próximos 15 años, y es que con frecuencia tras esos pocos fondos que han obtenido rentabilidades «muy superiores» (saca tu propio listado de vencedores y piensa si hubieses invertido en ellos hace 15 años) se encuentran unos pocos gurús o gestores estrellas, que por el talento o bien por el azar, han logrado conseguir esas extraordinarias rentabilidades pasadas que otros miles de gestores del montón no han conseguido, esto nos lleva a identificar una unión fondo-rentabilidad-gurú indivisible y por lo tanto nuestra inversión incurre también en un «riesgo humano» de tener fe en una persona durante los próximos 15-20 años cuando sabemos que las personas somos mortales y volátiles, quiero decir que ese gestor estrella puede hartarse de hacer lo que hace, morir o retirarse dejando tu inversión en manos de ¿?, y pongo en duda que sus discípulos sigan siendo los elegidos, los tocados por la barita para seguir siendo los mejores entre otros miles de gestores.

@Crazybone

Por eso aquí casi todos abogamos por la indexación. Con una cartera Booglehead no se buscan bajas comisiones sin más, se busca replicar al mercado. ¡Y cómo replicarlo mejor que con un fondo indexado que se desvíe lo menos posible debido a sus bajas comisiones!.

Y respecto a los gestores con una gran trayectoria, estadísticamente serán los perdedores del mañana. Lee a Bernstein. Aunque siempre hay «debilidad» y yo, por ejemplo, tengo Bestinver y no voy a deshacerme de ellos.

@Pistachu, efectivamente se que es un tema que se ha tratado varias veces pero no está mal que alguien lleve la contraria de vez en cuando por aquello de debatir 🙂 y no estar de acuerdo siempre con Antonio.

Entiendo lo que comentas y estoy de acuerdo en gran parte, no obstante no soy de los que desechan fondos de gestión activa porque sean mas caros que los indexados siempre y cuando su historial y gestores sean muy buenos. Tengo Bestinver y también una cartera Bogle gracias a Antonio, como ambas estoy muy contento.

@nibble, tambien tengo debilidad por Bestinver, a ver si el señor Paramés dura muchos años

@Antonio, estaría bien un fondo de ese tipo, por pedir que no quede.

@Crazybone, entiendo que te dejes seducir por «el lado oscuro» y hagas tus apuestas personales dejándote llevar por tus intuiciones y confianza, es como no creer en los médiums por no tener pruebas fehacientes de que contacten con el más allá y comprar entradas para ir a ver a Anne Germain, quizás está guay verlo, ahí con la gente sufriendo y soltando lágrima jejejee 😀

No es que sea un «fanboy» de Antonio dispuesto a estar siempre de acuerdo con él y quemarme a lo bonzo si es necesario, simplemente es que hasta ahora lo que expone me parece coherente y en concreto los datos aportados con respecto a los costes y la rentabilidad de los fondos poco discutibles. Supongo que es más fácil estar de acuerdo en la parte simple y evidente.

Saludos!

A mi al respecto de esto de los costes y de cómo usamos el TER para medirlos me gustó mucho un comentario de VELASQVS (seguro que lo he escrito mal) en el que reflejaba algo en lo que ya había pensado y daba un par de links. Mirando fondos para mi cartera me di cuenta de que para un mismo índice a veces la gestora más barata da rentabilidades menores vía una más deficiente replicación. Llámalo impericia por parte del gestor, llámalo costes ocultos el caso es que un fondo con un TER más bajo no es necesariamente más eficiente si al final la rentabilidad y la replicación son peores. Es por eso, aparte de por diversificar, por lo que también tengo una parte con Pictet. En ese sentido y aunque me parece que los costes son básicos sí estoy de acuerdo en que sólo el TER nos puede hacer perdernos cosas y también hay que mirar la calidad de la gestión, aunque sea apasiva, y cómo se traduce en coste y rentabilidad más allá del TER.

@Pistachu, no son mis intuiciones y confianza sino que cada empresa tiene unos balances y unas cuentas que se pueden consultar y sacar tus propias conclusiones. Evidentemente esto lleva mucho tiempo y yo no lo tengo, es una de las razones tambien por las que me decidí a empezar con Bogle.

@JLuis, gracias por estar en parte de acuerdo conmigo, ya me sentía como un naúfrago en mitad del oceano 🙂