Existe una tendencia general a pensar que un activo que posea un mayor riesgo o volatilidad, a largo plazo obtendrá una mayor rentabilidad. Esto, que normalmente es así, no siempre lo es, y lo vamos a comprobar gracias al estudio sobre el tema que Mr. Bogle realiza en su gran obra Common Sense of Mutual Funds.

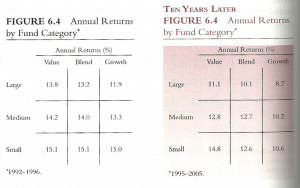

En el siguiente gráfico podemos estudiar la rentabilidad media obtenida por los fondos de inversión estilo value-blend-growth y large-medium-small en el mercado americano en dos décadas distintas:

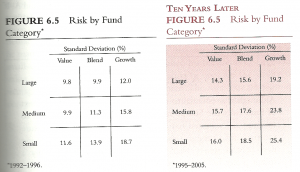

Como vemos, los fondos small y de estilo value son los mejor parados. Esto, en principio, nos llevaría a pensar que los productos referenciados a estilos value deberían tener una desviación estándar superior. Pues como podemos ver en el segundo gráfico, esto no es así, sino que los fondos value tuvieron un recorrido más estable y menos alocado, lo que supuso una desviación estándar (concepto académico del riesgo) menor:

Así que, la próxima vez que algún forero, bloguero, periodista o analista afirme que «si quieres mayor rentabilidad deberás asumir mayor riesgo», serás de los pocos que sepa que eso no tiene porqué ser así.

@Antonio,

Estos datos están referidos al mercado USA. ¿Sabes si pueden extrapolarse estas conclusiones a otros mercados, como los emergentes?

Un saludo

@igor, perfectamente. Si te fijas, en realidad, la conclusión que podemos sacar es que el futuro es impredecible, que cada época es distinta para la humanidad, y por lo tanto, para las finanzas globales. Los caballos ganadores del futuro no dependen de normas establecidas por acontecimientos pasados, sino por el destino y la coyuntura socioeconómica que nos tocará vivir.

@Antonio, ¿de ahí a que te quedaras con VBR en lugar de VB o VBK? Desviación estándar bastante menor y retornos igual (1992-1996) o superiores (1995-2005)… De hecho parece el activo que ha dado mejores retornos con menor riesgo en las últimas décadas… small caps value!

@Pistachu, me convenció William Bernstein en su libro The Intelligent Asset Allocator, donde exponía el razonamiento que comentas. De todas formas, Bogle nos avisa, tal y como hemos visto en las entradas sobre Reversion to the Mean, que no hay forma de saber que estilo o tamaño de acciones serán las ganadoras en el futuro.

Personalmente no considero que la volatilidad sea un buen indicador del el riesgo. El problema es que no soy capaz de pensar en un valor mejor.

Y una observación es que el riesgo es riesgo, por ese motivo a largo plazo la rentabilidad extra puede o no puede producirse. El riesgo es precisamente arriesgarse a obtener grandes ganancias o grandes pérdidas.