En un índice como el Select Dividend Achiervers, que define la composición del Vanguard Dividend Appreciation ETF, las crisis y pánicos puntuales no suelen tener una repercusión sensible en los principales activos que encabezan su cartera. Sin embargo, con la impresionante subida del crudo en los últimos meses, se ha producido un fenómeno singular en la composición del VIG: las tres empresas que encabezan el índice son tres petroleras de renombre.

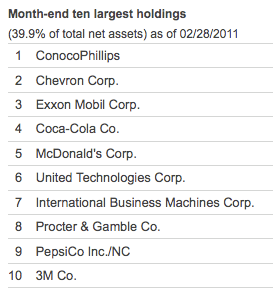

Debido al alza del petroleo, las empresas del sector Oil&Gas han repuntado tanto que la ponderación de estas empresas dentro de los índices generales ha aumentado significativamente. Aquí os dejo el top 10 del VIG en este momento:

¿Quién le iba a decir al señor Buffet que ConocoPhillips iba a repuntar de esa forma después de haberla clasificado por él mismo como un error de compra?

P*** Buffet…Si además de ser bueno en lo suyo, encima tiene suerte, apaga y vámonos…

Llevo un tiempo con ganas de comprar VIG y quizás la bajada de estos días sea una buena oportunidad.

El problema como siempre es si aún puede caer más para comprarlo un poco más barato. Aunque sea para largo plazo y no importe tanto, cuanto más barato se compre mejor 😉

@Javi, pero, ¿hasta cuándo esperar?

@mugualex, gente que nace con estrella macho…

Yo creo que voy a comprar VIG para completar mi exposición a RV USA, compraría más SDY pero quiero un poquito más de diversificación y con VIG creo que mato dos pájaros de un tiro.

Y creo que también compraré DWX… Me da mucha tranquilidad el tema del dividendo y como me cuesta ahorrar para nuevas aportaciones creo que necesito generar más income desde ya.

No compraré tanto por la corrección (que hasta ahora no me parece ni tan significativa ni tan chollo como la ven algunos) sinó porque he reunido el capital suficiente (ahorro + dividendos) y tengo pendiente acabar de fijar el porcentaje RV/RF de mi cartera. Aunque bueno… el EUR/USD actual me gusta y lo que pase en las próximas semanas puede darme un momento más favorable.

Hola Antonio,

La teoría los «mercados eficientes» nos viene a decir que los fondos de gestión activa son superados por los índices que tratan de batir a largo plazo. Mi pregunta es la siguiente: Los ETFs tipo VIG o DWX, que lo que hacen es una selección limitada de acciones, ¿no pueden considerarse también fondos de gestión activa? (aunque con comisiones mucho menores). Según esas teorías, VIG a largo plazo daría peores resultados que el SP500 o ETFs como VT, que contienen todo el mercado.

Un saludo.

@igor76, no sabría darte una respuesta 100% argumentada ya que aparte de no controlar bien este tema acabo de comer y estoy espesísimo, pero bueno intento poner por donde creo que van los tiros ya que yo también me he hecho esa pregunta 😛

Aunque sean distintos a los índices tipo «total market», VIG o DWX también siguen índices de mercado aunque en este caso sean índices sobreponderados a determinado estilo. También son indíces por estilo los índices tipo large caps, small caps, growth, value… hasta los índices geográficos podríamos considerarlos una subfamilia de índices estilo sabiendo que hay un total world y sabiendo las particularidades y diferencias de cada país y sus sectores económicos.

Por eso tenemos:

Russell 1000 Growth Index

Russell 1000 Value Index

Ibex small caps

etc.

Y no son de gestión activa puesto que una persona no analiza esas empresas y cree ver en ellas una oportunidad, o realiza chartismo para ver hacia donde van a evolucionar, sinó que esas empresas son incluidas en distintas familia de índices de mercado según características objetivas de esas empresas y su peso en el mercado. Por ejemplo Coca-Cola no está en VIG porque a alguien le haya parecido que tiene un dividendo interesante sinó porque cumple las características del índice de mercado Dividend Achievers Select Index

El mismo criterio que estás pensando para considerar que podría ser más parecidos a la gestión activo podría aplicarse también sobre el propio S&P500 ya que igualmente es un índice donde su peso y las empresas que lo forman son decididas «por alguien».

Quizás los siguientes enlaces puedan ayudar a entender como se gestionan y constituyen los índices de mercado, verás que se aplican fórmulas nada complejas para constituirlos:

http://www.moneychimp.com/articles/index_funds/styles.htm

http://www.moneychimp.com/articles/index_funds/which_sv.htm

http://www.numeraire.com/styles.htm

En realidad aunque lo haga mejor o peor, no deberíamos comparar los rendimientos por ejemplo de SP500 y VIG, ya que entre ellos no son «índices de referencia» 😀 (me rallo)

@igor, Pistachu ya te ha dado una fenomenal contestación. Efectivamente son también índices, y para nada se podría considerar gestión activa, ya que bajo una serie de premisas, el índice queda ponderado SEGÚN SE MUEVE EL MERCADO.

De todos modos, y contestando también a tu pregunta, yo no me atrevería a apostar que el VIG, o cualquier otro subíndice (value, small,…), vaya a ser capaz de batir al mercado total a largo plazo. Invierto en VIG porque pienso que reune las cualidades que busco en una selección de activos, pero solo el tiempo nos dirá si lo hará mejor o no que el VTI o el SP500. Ni yo ni nadie lo sabe.

Por otro lado, los ETFs de Wisdomtree ponderados por dividendo, no son la mejor opción para el inversor joven, ya que penalizan demasiado por comisión de gestión y tasas fiscales por cobro de dividendos abultados. Como suelo repetir, mejor growth dividend que hihg yield.

Un saludo.

@Pistachu, genial aportación. Muchas gracias!!!

@Pistachu,

Gracias por la respuesta. Es lo que estaba pensando al principio: que esos sub-índices están realizados por criterios objetivos, cuantificables, por lo que no puede tratarese de gestión activa. Toda esta «comida de coco» me ha surgido a raiz de leer este artículo:

http://www.wharton.universia.net/index.cfm?fa=viewArticle&ID=1190

En él se habla de los «índices fundamentales» que han creado gestoras como wisdomtree. Crean índices ponderados por el dividendo. A mi me gusta bastante esa filosofía de wisdomtree (le está dando muy buen resultado en emergentes), pero sin embargo al Sr. Bogle no le emociona. Hombre, lo peor que tienen esos índices fundamentales son las comisiones, que son bastante más caras que las de Vanguard.

Un saludo

Gracias a Antonio y a Pistachu! Poco a poco entre todos vamos aprendiendo. A mi también me encanta VIG, ya que soy un fan de los dividendos. Un saludo

@Antonio,

De todas formas lo peor que tienen lo de wisdomtree son las comisiones. En cuanto a reparto de dividendos no están mal, porque el fondo suele limitar en general el reparto a un 2% – 2,5% y el resto lo reinvierte, para no penalizar mucho.

@igor, pues si limitan el dividendo, hacen muy bien. Es señal de buena gestión.

@Albert, no estoy de acuerdo contigo cuando expones que el portfolio turnover del VIG sea alto. Alto es en este caso un adjetivo que hay que relativizar. No es tan bajo como el del VTI, pero es muy bajo también. Un turnover del 20% es buenísimo comparado con el amplio espectro de ETFs y fondos de gestión activa. Por ejemplo, un ETF como el SDY supera en muchos trimestres el 100%.

Vanguard no va a perjudicar nunca a sus inversores con penalizaciones como estas, simplemente porque a diferencia de la estructura general de la industria financiera, los inversores somos los dueños de nuestros fondos Vanguard, que a su vez son los dueños de la gestora. El único amo al que sirve el gestor de cada uno de los productos es el inversor.

En cuanto a «…Mis dudas sobre el VIG recaen sobretodo en no entender el binomio rentabilidad-riesgo. Por qué las acciones del VIG tienen una rentabilidad potencial mayor? Cual es el modelo que lo explica?…» Albert, ¿sabías que los índices value son menos volátiles que los growth y sin embargo obtienen mayor rentabilidad a largo plazo? ¿Cómo se explica esto mediante el binomio rentabilidad-riesgo?

@igor76, pistachu y Antonio. Yo me he hecho esta pregunta y se la he hecho a Antonio anteriormente [1].

Mi punto de vista es que un fondo Total Market sólo explica el binomio rentabilidad-riesgo mediante la teoría del CAPM [2] que lo explica mediante la Beta.

Luego salió el French and Fama 3-Factor model, que amplia el modelo añadiendo dos parámetros más («Small Minus Big» y «High Minus Low») que explican porqué las acciones small value tienen una rentabilidad mayor, a cambio de tener más riesgo. (Hay múltiples estudios demostrando este binomio rentabilidad-riesgo del modelo)

Mis dudas sobre el VIG recaen sobretodo en no entender el binomio rentabilidad-riesgo. Por qué las acciones del VIG tienen una rentabilidad potencial mayor? Cual es el modelo que lo explica?

Sobre los indices RAFI siguen el 3-Factor model, pero al ponderar las distintas acciones en lugar de hacerlo basándose en el porcentaje en el mercado lo hacen en función de los parámetros que miden el parámetro del 3-Factor «High Minus Low». Esta distinta ponderación lo que hace es que se tengan que hacer muchas más transacciones (compras y ventas de acciones) para ajustar el fondo al índice con los costes que esto provoca (el VIG también tiene este efecto, sólo hace falta mirar el turnover del fondo).

Antonio, creo que los índices RAFI y los High yield no son comparables ya que los RAFI no usan un único factor [4] (como los dividendos) y el problema no son los impuestos de los dividendos abultados.

Creo que el debate abierto es muy interesante y deberíamos profundizar en él.

Saludos

[1] https://www.inversorinteligente.es/cartera#comment-1480

[2] http://www.bogleheads.org/wiki/CAPM_-_Capital_Asset_Pricing_Model

[3] https://www.inversorinteligente.es/bestinver-vs-vanguard-el-precio-de-la-rentabilidad.html#comment-1944

[4] http://www.researchaffiliates.com/rafi/equities.htm

Perdón, el enlace [3] tocaría en la frase «Hay múltiples estudios demostrando este binomio rentabilidad-riesgo del modelo [3]» al hablar del 3-Factor model