Al igual que estudiamos el interés compuesto para comprobar que mantener tus inversiones a largo plazo te producen ganancias exponenciales gracias a la reinversión de los dividendos o beneficios latentes, podemos estudiar de la misma forma como nos penaliza en el tiempo el coste de una inversión si la mantenemos en el largo plazo.

Cuando comparé a Carmignac Investissement con Vanguard Total World, vimos como el primero cobraba un 2% más que el segundo por la gestión del capital invertido. Aunque un 2% anual pueda parecer poco inicialmente, el día que el fondo francés deje de estar tocado por la varita mágica de la suerte (como está ocurriendo en el último año), se verá penalizado, o mejor dicho, los inversores que contraten el fondo se verán muy penalizados por mantener su dinero en el producto a largo plazo, cuando podrían tenerlo invertido en un producto con una rentabilidad esperada similar, pero con unos costes sensiblemente inferiores.

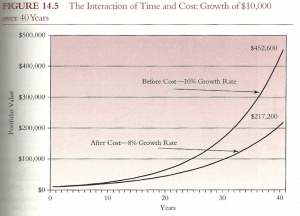

Como una imagen y unos datos valen más que mil palabras, os dejo un gráfico que ejemplifica a la perfección el mensaje que trato de exponer:

Terrorífico. Si dos personas de 25 años invierten hoy en dos productos distintos la cantidad de 10000$, y uno de ellos selecciona un fondo con una comisión un 2% menor, el premio final el día de su retiro sería haber conseguido más del doble del capital acumulado por su compañero de fatigas.

Yo lo tengo muy claro, no pienso regalar más de la mitad de mi futuro patrimonio a ningún gestor de fondos. ¿Y vosotros?

En cuanto a lo de los costes… más claro agua.

¿Hay algún estudio al larguísimo plazo de lo que también se pierde en rentabilidad por las retenciones en los dividendos internacionales?

@Pistachu, ¿internacionales? ¿no piensas pedir la devolución por doble imposición?

@Antonio , me podrias aclarar por favor,lo de la Devolucion por doble imposicion?

En el caso de cobrar dividendos en este año 2011, cual seria el procedimiento de cara a la Declaracion de Hacienda y cuando se solicita la Devolucion por doble imposicion?

Mil gracias Antonio.

@Pedromato, se solicita en la declaración de la renta de 2012 en la casilla correspondiente a la devolución por doble imposición de dividendos

Muchas Gracias Antonio

@Antonio, no es verdad que al invertir con VGK existen impuestos que no recuperas de las acciones españolas? No crees que esto es una retención importante?

@Albert, totalmente. De hecho, el día que me toque acumular y rebalancear, probablemente una los tres ETFs no-usa en uno, ya que el dividendo del Europe es demasiado alto para mi gusto.

@Pistachu, en cuanto a tu segunda cuestión, la entiendo, pero me parece ya pensar demasiado en detalles extras.

«…no sé de que manera nos puede penalizar si comparamos nuestros rendimientos en el índice que replicamos con los del propio índice + dividendos…», hombre, igual no es exacto, pero te puedes hacer una idea ¿no?

En cuanto a la primera, vamos a comparar costes:

– Gestión de Carmignac: 2,25%. Ésta es muy clara.

– Pago del VT por su Dividendo al estado español: 19% del 1,8% (dividendo del VT) = 0,34%

Como vemos, trae más a cuenta donar a los españoles un 0,34% + un 0,25% a Vanguard de comisión de gestión, que donar a un gestor de un fondo de gestión activa un 2,25%. Un saludo.

@Antonio, perdón me hice un lío, no lo decía por lo de la doble retención lo decía pensando que contratando ETF nacionales los 1500 primeros euros están exentos de retención, pero me he acordado que los dividendos procedentes de ETF no computan en los primeros 1500 (sí lo hacen las acciones).

A donde quería llegar era saber si es mejor tener menos costes de gestión con ETFs Vanguard o costes de gestión mayores pero sin retención para los 1500€ de dividendos… pero ya me ha quedado claro… jeje

Otro tema sería que cuando se calculan las rentabilidades con reinversión de dividendos, entiendo que se calculan reinvirtiendo el dividendo el mismo día que se distribuyen pero en la práctica entre que acumulas el importe óptimo, esperas a recuperar la doble imposición, etc… Realmente es una reinversión de dividendos aplazada en el tiempo que no sé de que manera nos puede penalizar si comparamos nuestros rendimientos en el índice que replicamos con los del propio índice + dividendos.

Antonio, un post demasiado real , pero que por ser obvio , pasa como siempre desapercibido ante el infernal ruido del mercado.

De todas maneras quería plantearte el problema de la divisa.La divisa tiene un coste , sabes ¿de cuanto es en %? todavía no he conseguido saberlo a ciencia cierta.

Y luego está el tema de fondo o etf? la fiscalidad de ambas me pone en un pequeño aprieto.El fondo puedes cambiar y decirle hasta luego a hacienda y esto hace mucha ilusión.Porque los impuestos siguen y siguen trabajando para tí hasta los años futuros.

Claro que puedes tener una etf durante toda la vida , pero no es realista porque en cualquier momento te cambian los gastos y ¿qué haces?

Acaban los de bankinter de subir de 0,6 a 0,8 y de aquí a 1% en los indexados.Todo una subida del 66% en un periodo de 18 meses aprox.

En el mes de febrero en cuatro dias han llegado a mi casa 16 cartas(4fondosx 4 participes).Yo soy más eficiente y con un e-mail les he informado de que sus fondos no cumplen mis expectativas.

Y el tema de la fiscalidad del dividendo tambien es un pico que no lo veo claro su recuperación.

Por eso yo tengo inclinación por los fondos.Haber si me puedes adelantar algun fondo indexado decente.Sólo he llegado a ver algo en pictet.

Muchas gracias

@Eguzkialde, entiendo lo que nos planteas. Los fondos también pueden cambiar su comisión de gestión. De hecho, si algún fondo se hace famosete, lo primero de lo que se preocupa es de sacar la mayor tajada posible mientras le siga sonando la flauta.

En cuanto al tema dividendo, tal y como he explicado en otras ocasiones, me gusta el concepto cashflow de kiyosaki. Me gusta comprar activos que metan dinero en mi bolsillo.

Además de los pictet, tienes alguno más de Fidelity, Openbank o ING, pero en España, mejor que los Pictet, no veo ninguno. A mi me parecen los mejores.

Gracias Antonio.