Invertir es simple, sobre todo si consigues seguir un par de principios básicos: Reducir el riesgo diversificando tus inversiones y maximizar los retornos minimizando los costes. En palabras de John Bogle:

«La simplicidad es la llave maestra del éxito en la inversión»

DIVERSIFICAR PARA REDUCIR EL RIESGO DE GRANDES PÉRDIDAS

La diversificación elimina el riesgo de una pérdida total y disminuye el riesgo de grandes bajadas patrimoniales. Incluyendo en cartera diferentes tipos de activos con diferentes tipos de riesgos, ésta se vuelve menos volátil que si pusieras todo tu dinero en un solo tipo de activo financiero. Las inversiones en una cartera bien diversificada no se suelen mover en la misma dirección al mismo tiempo, o al menos, con la misma intensidad.

Riesgo específico y riesgo sistemático.

El riego específico es aquel que proviene de las fluctuaciones en el precio de un determinado activo, mientras que el riesgo sistemático es la fluctuación en el precio de una determinada clase de activos. Cuantas más acciones tengas en cartera, menor el riesgo específico, desplazando la atención al riesgo sistemático.

La solución más sencilla para diversificar y eliminar el riesgo específico de las acciones es invertir en cuantas más acciones puedas, dando la mayor diversificación los fondos indexados que contengan la totalidad de las acciones de un mercado.

Diversificación en clases de activos.

Invertir en todas las acciones de un mismo mercado no te protege del riesgo sistemático. Para conseguirlo, deberás invertir en diferentes clases de activos, incluyendo distintos tipos de clases de acciones y bonos. Teniendo parte de tu cartera en clases con potenciales retornos en ciertas circunstancias y en otras más estables en el mismo periodo, te ayudará a proteger tu patrimonio de las bajadas producidas por un hecho relevante singular.

Clases de activos en cartera.

Ya hemos visto que la diversificación reduce el riesgo, y también podría significar mayores retornos futuros por eliminar la posibilidad de cometer errores puntuales que entorpecieran el buen funcionamiento de la cartera a largo plazo. Aquí tienes las principales clases en las que puedes dividir tu cartera:

Acciones:

– Por regiones: Europa, USA, Emergentes, Pacífico,…

– Por tamaño: Gran capitalización, medias, pequeñas,…

– Por estilo: Growth, value, blend.

Bonos:

– Por tipo: Gobiernos, Corporativos,…

– Por vencimiento: Corto plazo, medio plazo, largo plazo,…

– Por calidad: Grado de inversión, high yield,…

Cash:

– Cuentas remuneradas

– Depósitos

– Mercado monetario

Manteniendo una variedad de clases de activos que se comporten de forma distinta en cada clima económico, te protegerás de las caídas singulares de cada una de ellas. Con todo ello, mi conclusión vendría a ser esta:

Una cartera bien diversificada debería eliminar el riesgo específico y rebajar el riesgo sistemático tanto como lo requiera tu nivel de aversión a la volatilidad.

Modern Portfolio Theory.

La Teoría Moderna de Carteras es aquella que te ayuda a construir un portafolio diversificado con un riesgo aceptable adecuado a tu situación personal. Grandes retornos no son posibles sin tomar ciertos riesgos, pero es posible construir carteras que maximicen la rentabilidad esperada para un particular nivel de riesgo. Esa cartera óptima se construye gracias a la Frontera Eficiente.

Existe un portafolio que historicamente ha tenido el menor riesgo posible. Y también existe un portafolio que ha tenido los mayores retornos posibles. Pero gracias a la Frontera Eficiente podemos comprobar que para cada nivel de riesgo tenemos un asset allocation que ha provocado los mayores beneficios históricos. Eso sí, si eres capaz de construir las carteras de las futuras Fronteras Eficientes, serás premio Nobel o gestor de éxito con fondos 5 estrellas.

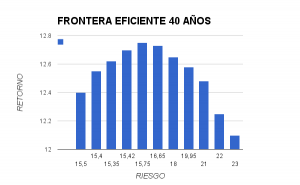

En el gráfico adjunto de la Frontera Eficiente de la inversión en renta variable USA y Ex-USA en los últimos 40 años, se pueden comprobar varias cosas (la columna de la izquierda corresponde a una inversión 100% USA y cada columna a la derecha suma un 10% de acciones Ex-USA en detrimento de acciones USA):

– La cartera más volátil fue la compuesta en un 100% por RV Ex-USA

– La cartera más volátil fue la compuesta en un 100% por RV Ex-USA

– La cartera menos volátil fue la compuesta por un 80% USA – 20% Ex-USA

– La cartera más rentable fue la compuesta por 60% USA – 40% Ex-USA

– Si un inversor americano hubiera querido obtener el máximo rendimiento sin superar el riesgo de la RV USA, hubiera tenido que optar por una combinación de 70% USA – 30% Ex – USA

La Teoría Moderna de Carteras expone que los portafolios en la Frontera Eficiente son los mejores porque ofrecen los mayores retornos para cualquier nivel de riesgo y el menor riesgo para cualquier nivel de retorno dado.

Con esto terminamos con la primera entrega de esta guía sobre los principios básicos de inversión. En la próxima entrada seguiremos con otro concepto de vital importancia: el rebalance.

no es buffet un hombre anti diversificacion???

@cm punk, Buffett no es simplemente un gestor de su cartera, sino un hombre de negocios. Las empresas que adquiere no son mantenidas pasivamente en una cartera tradicional, sino que Buffett se convierte en una parte activa de su gestión. Los dueños de las empresas modernas más importantes del mundo sueñan con que Buffett ocupara una de sus oficinas un ratito a la semana.

Él mismo recomienda invertir en un fondo indexado si eres «simplemente un inversor».

Por otro lado, la cartera de BRK se compone de 37 empresas, así que ya está más diversificado que el IBEX35. 🙂

Por último una curiosidad, su acción abanderada, Coca-cola, con un peso de más del 20% de la cartera, es una acción GROWTH. ¿Podríamos considerar a Buffett un inversor VALUE si mantiene en su cartera un porcentaje muy elevado de acciones GROWTH?

@Jorge Armando, gracias por el enlace. Sigo a Zweig en sus artículos del WSJ. Es muy recomendable.

Warren Buffett dice ‘La diversificación es una protección contra la ignorancia, pero no es necesaria si una persona sabe bien lo que está haciendo’..

Creo que afirma esto porque para invertir sin preocuparse por la diversificación realiza un análisis que cualquier mortal no estaría en capacidad de realizar, su análisis no se limita solo a revisar los balances y otros estados financieros. Buffett contrata experimentados especialistas en el rubro de las empresas solo para que las visiten y determinen que tan bien gestionadas están las operaciones, realiza un análisis de la dinámica competitiva del sector, se entrevista con los gerentes y funcionarios clave, etc. Una decisión de inversión puede tomarle un año o más pero la toma manejando variables e información que le permiten sentirse seguro.

Dado que la mayoría de personas no cuenta con los recursos para realizar este tipo de análisis Buffett recomienda al inversor individual que en lugar de comprar acciones en base a rumores, concejos de asesores o a solo leer los estados financieros compren fondos indexados de baja comisión y continúen trabajando en su profesión.

Sobre este tema comparto el ultimo articulo de Jason Zweig en el WSJ: “No importa cuán diversificado está, probablemente no esta tan diversificado como usted piensa.”

http://online.wsj.com/article/SB10001424052970204059804577229201842045734.html?mod=WSJ_PersonalFinance_PF15

@Jorge Armando, muy interesante el artículo, como la mayoría de Zweig. Cuando @Antonio haya conseguido convencer a todo el mundo de la indexación, entonces que pasará? 🙂

@Lluís, atendiendo a la personalidad media del ser humano dentro del mundo desarrollado, siempre habrá una legión de pretenciosos que hará que funcione este sistema de avariciosos y miedicas.

En cuanto a las principales clases de activos que comentas para dividir la cartera, ¿que te parece considerar además otras clases como:

– Materias primas

– Inmobiliaria

– Metales

?

Si se va a considerar una estrategia simple del tipo Buy&Forget, tal vez Acciones/Bonos/Cash esté bien. Pero si se aplica alguna otra estrategia como la que apuntas del rebalanceo, añadir estas otras 3 clases, en mi opinión, podría disminuir la volatilidad de la cartera.

Saludos

@Orion, sí, muchas gracias por apuntarlo. Se me pasó remarcar que la entrada se refería al concepto clásico de cartera Acciones-Bonos-Cash. Por supuesto se pueden incluir otros tipos de activos tangibles y/o cotizados.

@Juan, en la documentación oficial del fondo (no sólo en la ficha comercial) deben constar todos esos datos. Es un trabajito encontrarlos, pero el que algo quiere…

@Antonio

Si me permites la sugerencia, estaría bien hacer un resumen sobre cómo se pueden mirar los puntos fundamentales de un fondo de inversión, para poder valorarlo.

Por ejemplo, cómo saber…

…los gastos de gestión

…el TER

…si efectivamente es indexado completamente (por ahí he leído que algunos que se dicen indexados no los son del todo)

…con qué fidelidad replica el índice, si se desvía mucho

…si es pasivo/activo

…si es de réplica física (o sintético)

…qué dividendos o ganancias reparte (si los reparte)

yo a veces me pierdo para encontrar todos esos datos.

Ah! y diferentes tipos de fondos se clasifican con unas letras (A,E,P, …) cuyo significado desconozco

los fondo en si son los mismos, pero en funcion de la letra van destinados a un tipo u otro de cliente. Los hay para inversores particulares, para institucionales,….

En funcion de la letra suelen variar las comisiones, de entrada y de gestion. Y tambien varia la cantidad de dinero minima con la que se puede entrar.

@David Ruiz

Gracias por la información! ahora solo me falta saber qué letras están a mi alcance y cuáles se sitúan «offlimits» je-je

Por ejemplo, en un fondo (en Renta4, el Pictet-Europe index ), apartado comisiones, leo: comisión gestión 0,60%, TER 0,42% ?????? mi confusión es total, yo pensaba que el TER siempre era la comisión de gestión MÁS unos gastos añadidos más.

@Juan, así es, lo que ocurre es que Renta 4 no presta la suficiente atención a esas cosas tan importantes para nosotros pero tan ¿intrascendentes? para ellos. Esa info está mal. Haz caso de la ficha de la gestora que es lo que cuenta. El valor liquidativo del fondo es el mismo para todo el mundo y no te pueden cobrar TERs distintos a ti por tenerlos en R4.